Arrow Markets là gì?

“Arrow Markets” – tên của dự án được lấy cảm hứng từ cái nhìn sâu sắc của nhà kinh tế học từng đạt giải Nobel Kenneth Arrow. Ông cho rằng các hợp đồng quyền chọn (options contracts) có thể tạo cơ sở cho giá của các tài sản tài chính, giúp bạn tạo ra nhiều loại sản phẩm phái sinh (derivatives) và cấu trúc phong phú từ các quyền chọn đơn giản.

Arrow decentralized financial markets (DFMs) là động cơ tài chính của tương lai, được xây dựng trên nền tảng Avalanche. Arrow DFMs thực hiện một giao thức cấp thấp (low-level protocol) để tạo và giải quyết công khai các tùy chọn giá tài sản có sẵn.

Thanh toán tiền mặt (Cash-settlement) hoạt động thông qua một mạng lưới các đối tác tổng hợp phi tập trung (Decentralized Aggregate Counterparties - DAC) được tài trợ bởi các nhà cung cấp thanh khoản (Liquidity Providers) để đổi lấy thu nhập từ nền tảng.

Nói cách khác Arrow Markets tạo điều kiện cho các thị trường phái sinh phi tập trung (decentralized derivatives markets) với các thanh toán (settlement) và giao dịch động (transaction dynamics) được xử lý on-chain. Các thị trường này thuộc sở hữu của người dùng và được thanh toán bằng stablecoin.

Các công cụ giao dịch quyền chọn thân thiện với người dùng luôn là ưu tiên của Arrow Markets với việc trao quyền cho người dùng tùy chỉnh các chiến lược triển vọng cho thị trường của họ. Các chiến lược giao dịch phức tạp để đầu cơ và bảo hiểm rủi ro sẽ có sẵn trong các danh mục tùy chọn dễ mua thông qua giao diện người dùng trực quan.

Điểm nổi bật của Arrow Markets

- Cash-settled: một dãy số duy nhất được sử dụng để giải quyết tất cả các khiếu nại tiềm ẩn. Điều này có nghĩa là underliers có thể on-chain hoặc off-chain.

- Decentralized: code là luật thay thế giải quyết vấn đề centralized. Thực hiện thông qua một mạng lưới các DACs.

- Fast and Secure: hoạt động trên Avalanche Virtual Machines (AVM), ngăn ngừa front-runner và có tốc độ nhanh.

- Prolific: tuỳ chỉnh và kết hợp các quyền chọn, call spreads, put spreads, hợp đồng tương lai và hợp đồng tổng hợp.

Kênh truyền thông của dự án Arrow Markets

Website: https://www.arrow.markets/

Twitter: https://twitter.com/ArrowMarkets

Medium: https://blog.arrow.markets/

Discord: https://discord.com/invite/QCtw7Y6Fhn

Telegram: https://t.me/joinchat/SreZ_R2sb1zmfUlmH6FnFQ

Arrow Markets Team và Investor

Team

Arrow Research Group được thành lập vào năm 2020 bởi 2 nhà kinh tế tài chính là Patrick Kiefer và Edward Mehrez. Tại hội thảo sáng kiến CryptoCurrencies and Contracts (IC3) của Cornell vào tháng 7/2020, Patrick và Edward cùng với Austin Liu và Preston Rozwood, 2 kỹ sư nghiên cứu blockchain, để tạo ra một phiên bản mới của Arrow Protocol.

Đội ngũ cốt lõi tại Arrow Markets bao gồm các nhà nghiên cứu và kỹ sư chuyên về kinh tế tài chính, toán học và khoa học máy tính. Arrow Protocol nhấn mạnh đến việc giải quyết các lựa chọn một cách minh bạch và đáng tin cậy bằng cách kết hợp các công cụ từ ranh giới của tài chính toán học và thống kê, bao gồm các biện pháp rủi ro tiền tệ, phân phối theo đuôi(fat-tailed) và thống kê học.

Investors

Arrow Markets Investor

Arrow Markets Investor

Vào 16/11/2021, Arrow Markets đã kết thúc Summer Seed Round, huy động được hơn $1.4 triệu với sự tham gia từ Framework Ventures, QCP Soteria, DeFi Capital, Alameda Ventures, RenGen, CMS Holdings, Avalanche Foundation và Delphi Digital Ventures.

Arrow Markets là một dự án toàn cầu và seed round của nó phản ánh điều này với những backer từ New York, Silicon Valley, Singapore, Hong Kong, Dubai và London. Đây đều là những backer có tên tuổi trong thị trường, hứa hẹn sẽ hỗ trợ Arrow xây dựng dự án tốt hơn.

Công nghệ và Sản phẩm

Two Pool System

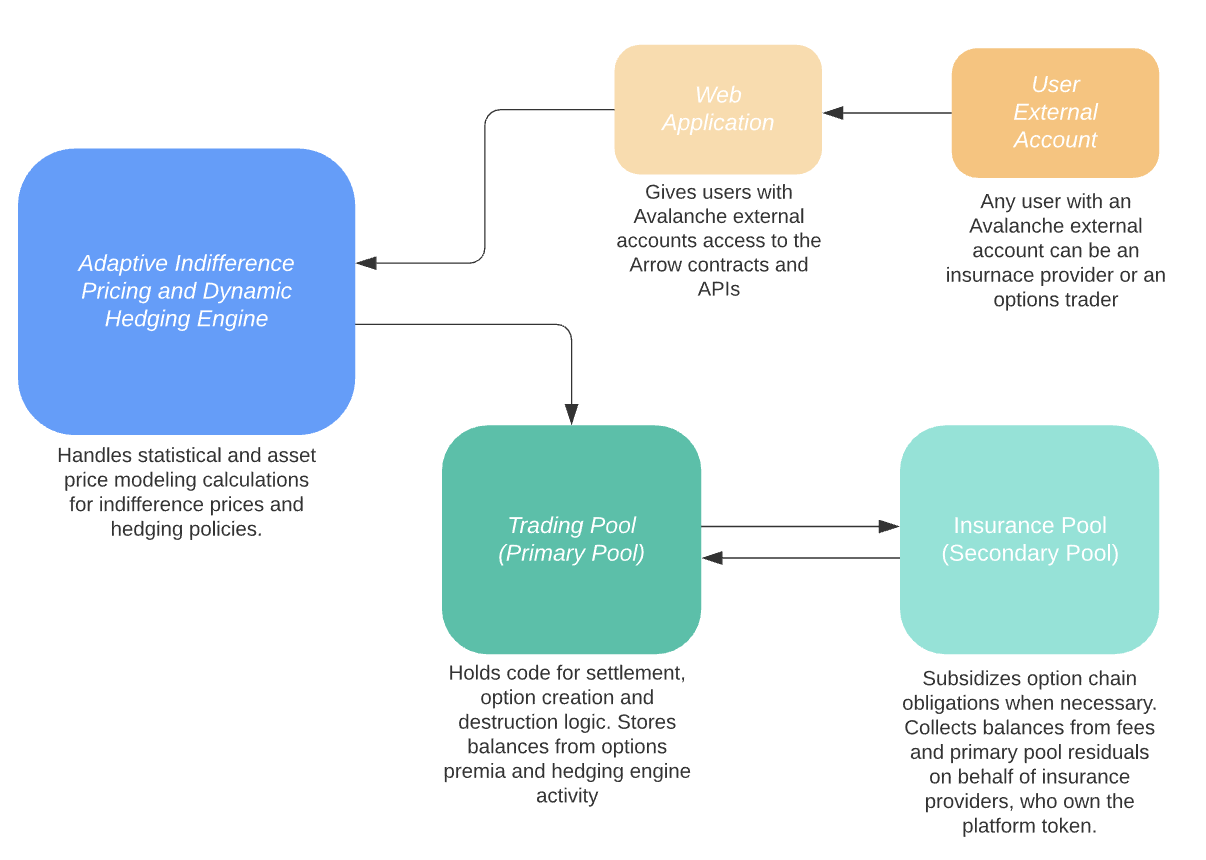

Hệ thống dual-pool làm cơ sở cho chức năng tạo và thanh toán các quyền chọn của Arrow Markets.

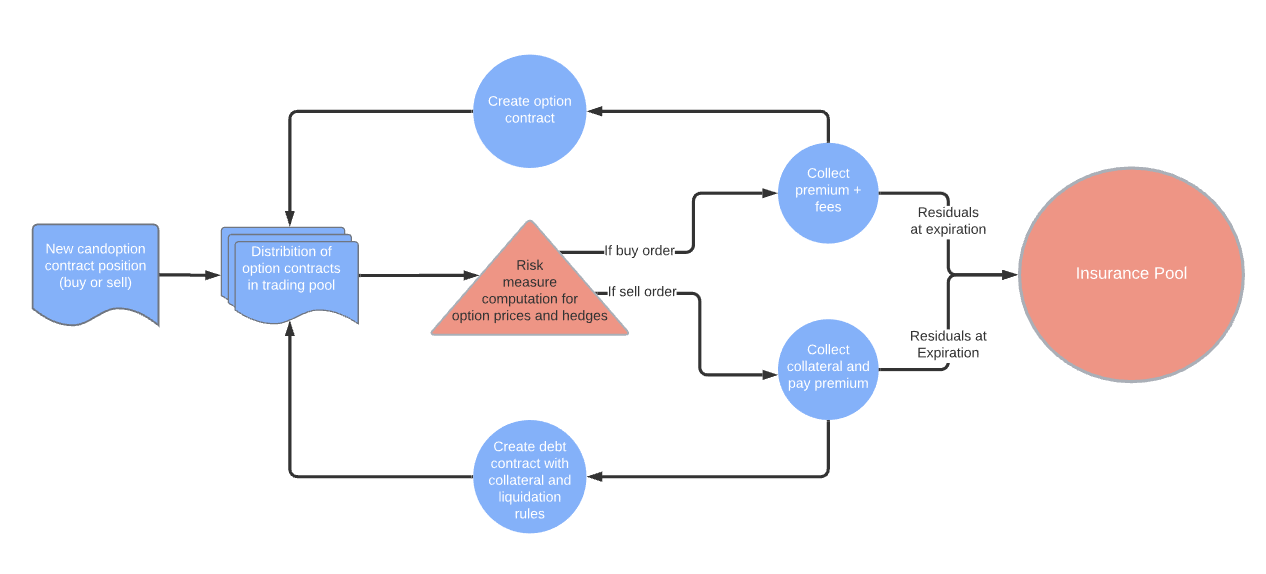

Pool đầu tiên giữ phí bảo hiểm ròng (longs – shorts) từ giao dịch quyền chọn (options trading), cũng như tài sản thế chấp từ người đặt lệnh. AMM của Arrow chủ động thiết lập phí bảo hiểm (giá) cho việc mua bán các khoản nợ của pool giao dịch (trading pool) thông qua một công cụ phòng ngừa rủi ro tự động.

Pool thứ hai là pool bảo hiểm cho hệ thống. Các nhà cung cấp bảo hiểm được bồi thường bằng phần còn lại từ trading pool cộng với phí giao dịch.

AMM

AMM của Arrow Markets xác định giá quyền chọn cho cả lệnh mua và lệnh bán. AMM cũng xác định phòng hộ (hedge) cho vị thế bằng công cụ bảo hiểm rủi ro (hedging engine) nội bộ của nó. Giá cả phụ thuộc vào hedge đã chọn và đánh giá rủi ro của AMM.

Việc đánh giá rủi ro được thực hiện bằng thước đo rủi ro tiền tệ, cụ thể là thước đo rủi ro entropi (entropic risk measure). Thước đo rủi ro entropi có liên quan chặt chẽ đến giá trị rủi ro và có thể hiểu là đo lường vốn cần thiết để hệ thống được an toàn.

AMM đặt giá thờ ơ (indifference price) theo mức đóng góp biên (marginal) của mỗi contract mới vào hồ sơ rủi ro của trading pool. Cụ thể, mỗi contract trách nhiệm pháp lý mới được tính phí để bù đắp phần đóng góp gia tăng vào rủi ro entropi của việc phân phối trách nhiệm pháp lý.

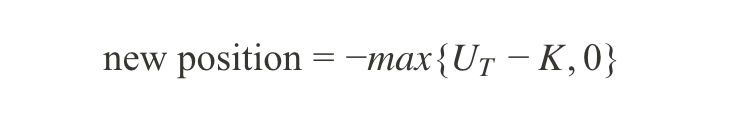

Về mặt hình thức, giả sử rằng Z đại diện cho tổng các vị thế đã đặt hiện tại và Q đại diện cho một thước đo rủi ro tiền tệ. Z là một biến ngẫu nhiên, là một hàm của giá tài sản cơ bản tại các thời điểm hết hạn khác nhau. Khi đó, biểu thức cho indifference price là:

Ví dụ: trong trường hợp bán một quyền chọn mua với mức strike K và giá hết hạn UT, AMM sẽ tính toán một báo giá để thêm vị thế:

Để nhắc lại, lý thuyết đằng sau indifference price là lượng vốn tăng thêm mà market maker sẽ bỏ ra để khiến họ không quan tâm giữa việc chọn hay bỏ vị thế quyền chọn bổ sung trên book.

Việc xây dựng biện pháp rủi ro tiền tệ này cũng có thể tính đến các chi phí giao dịch như tác động giá và trượt giá bằng cách kết hợp chúng một cách rõ ràng trong đánh giá rủi ro.

Có thể chỉ ra rằng công thức này đặt giá theo cách tương đương với trường hợp market maker đang tối ưu hóa chức năng tiện ích CARA so với các khoản thanh toán trong tương lai.

Hedging Engine

Arrow Markets chạy một công cụ phòng ngừa rủi ro tự động để giữ cho hồ sơ rủi ro của trading pool không nhạy cảm với các biến động giá cơ bản (underlying).

Điều này hoạt động như sau: Cùng với giá, AMM tính toán một Δ (“delta”), hoặc vị thế tự bảo hiểm, cho mỗi quyền chọn mới được thêm vào hoặc xoá khỏi hệ thống. Sau đó, smart contract chứa số dư nhóm giao dịch sẽ lấy Δ đó và chọn số dư tương ứng trong cơ sở (underlying).

Nếu Δ ròng là dương, vị thế có được bằng cách swap stablecoin cơ bản theo chương trình cho underlying (hoặc ngược lại, tùy thuộc vào dấu hiệu của quyền chọn Δ) trên một DEX như Pangolin hoặc Trader Joe. Nếu Δ ròng là âm, thì vị thế có được bằng cách tương tác theo chương trình với một on-chain lending protocol như BenQi hoặc Banker Joe.

Trong trường hợp thứ hai, nếu quyền chọn Δ là âm, thì vị thế bán cơ bản sẽ tăng lên và nếu quyền chọn Δ là dương, thì vị thế bán sẽ giảm xuống.

Risk Stability Circuit

Sự tương tác giữa indifference pricing và insurance pool được thiết kế để giữ cho xác suất mất khả năng thanh toán của primary pool rất thấp. Điều này một phần được thực hiện bằng cách tính một khoản phí bổ sung khi các quyền chọn được giao dịch.

Sự tương tác giữa indifference pricing và insurance pool được thiết kế để giữ cho xác suất mất khả năng thanh toán của primary pool rất thấp. Điều này một phần được thực hiện bằng cách tính một khoản phí bổ sung khi các quyền chọn được giao dịch.

Phí này được xác định bằng cách đánh giá chủ động các khoản thiếu hụt tiềm ẩn trong khả năng tài trợ các khoản nợ phải trả của trading pool, tính đến hoạt động giao dịch trên nền tảng. Phí giao dịch có đặc tính ngược chu kỳ mong muốn: hoạt động giao dịch tăng lên khi độ biến động cao, và đây cũng là lúc khả năng tài trợ nghĩa vụ nợ (fund obligations) của trading pool không chắc chắn nhất.

Governance and Adaptability

Arrow’s protocol kết hợp các công cụ từ biên giới của tài chính toán học và thống kê, bao gồm các biện pháp rủi ro tiền tệ, phân phối theo đuôi và học thống kê.

Để đáp ứng sự tinh vi cần thiết trong tính toán, Arrow Markets được xây dựng với kiến trúc kết hợp giữa on-chain và off-chain. Các phép tính về giá tài sản và chính sách bảo hiểm rủi ro được thực hiện off-chain, trong khi việc thanh toán, chuyển quyền sở hữu, tạo quyền chọn mã hóa và thực hiện các chiến lược bảo hiểm rủi ro được thực hiện on-chain.

API off-chain đã được phát triển để nhấn mạnh khả năng nâng cấp và khả năng mở rộng, nhờ đó các tính toán cần thiết để mang lại hiệu suất vượt trội về định giá tùy chọn dựa trên nhu cầu và các chính sách bảo hiểm rủi ro động có thể thích ứng khi các đổi mới thành hiện thực.

Arrow’s Decentralized Autonomous Organization (DAO) sẽ xem xét các đề xuất nâng cấp cơ chế định giá và bảo hiểm rủi ro nói trên nếu cần. DAO cũng sẽ quản lý các đề xuất về việc bổ sung các thị trường quyền chọn mới trên các cơ sở mới. Những đề xuất này sẽ được đưa ra bỏ phiếu giữa những Arrow token holder.

Avalanche Web3 Ecosystem

Công nghệ của Arrow Markets sẽ mở ra thế hệ tiếp theo của thị trường phái sinh bằng cách cung cấp việc tạo và thanh toán các quyền chọn phi tập trung (decentralized options) trên Avalanche.

Một lợi thế chính của việc xây dựng khả năng tạo và giải quyết tài sản trên blockchain là người dùng ứng dụng giao dịch bao gồm cơ sở hạ tầng giao dịch, giảm đáng kể các rào cản đối với sự đổi mới và truy cập.

Trên các blockchain như Ethereum và Avalanche, số dư tài sản tài chính được liên kết với một địa chỉ và phê duyệt chuyển giao nằm (transfer approvals) dưới sự kiểm soát của người dùng có khóa mật mã (cryptographic key) được liên kết với địa chỉ của họ. Thông thường, các ứng dụng wallet an toàn tương tác với các ứng dụng tài chính để tự động hóa quy trình phê duyệt này.

Avalanche là natural base layer cho Arrow Markets vì thông lượng cao (high throughput), tính cuối cùng gần như tức thì, phí giao dịch gần như bằng không và khả năng chống front-runner, tất cả đều được kích hoạt bởi thuật toán đồng thuận lấy mẫu ngẫu nhiên độc đáo của nó.

Chi phí giao dịch trung bình của Avalanche thấp hơn Ethereum mặc dù đang chạy máy ảo Ethereum (Ethereum virtual machine - EVM) trên C-chain của nó và là nơi có DeFi ecosystem đang phát triển nhanh chóng.

Trong khi các hợp đồng quyền chọn và cơ chế thanh toán của Arrow Markets được triển khai trên C-Chain network của Avalanche, một subset các tính toán mà giao thức thực hiện được xử lý bởi các nodes chuyên biệt.

Đối với price oracles, Arrow Markets sử dụng nguồn cấp dữ liệu từ Chainlink, có thể được thiết lập cho bất kỳ tham chiếu giá nào bằng API công khai.

Đối với các tính toán định giá và bảo hiểm rủi ro, Arrow Markets sử dụng các oracle tùy chỉnh của riêng mình để chạy các phép tính có thể tái tạo bằng cách sử dụng dữ liệu tổng hợp và thước đo rủi ro tiền tệ. Các oracle của Arrow Markets được call để tạo ra indifference prices và cập nhật các yêu cầu bảo hiểm rủi ro cho các contract mới.

Các phiên bản tương lai của Arrow protocol sẽ được mở rộng để kết hợp các máy ảo (VMs) được sắp xếp hợp lý như Avalanche X- chain và các máy ảo tùy chỉnh nhằm mục tiêu chính xác hóa dữ liệu underlier. Protocol cũng có thể được thực hiện trong các private networks.

UX and Structured Products

Các công cụ giao dịch quyền chọn thân thiện với người dùng là ưu tiên hàng đầu của Arrow Markets trong việc trao quyền cho người dùng tùy chỉnh các chiến lược thị trường triển vọng. Các chiến lược giao dịch phức tạp để đầu cơ và bảo hiểm rủi ro sẽ được biên soạn sẵn thành các danh mục (portfolios) tùy chọn dễ mua thông qua giao diện người dùng trực quan.

Cụ thể, hệ thống khuyến nghị quyền chọn (option recommendation) của Arrow Markets được giả định ko có kinh nghiệm giao dịch quyền chọn trước.

- Đối với đầu cơ, người dùng chỉ định dự báo giá và ngày hết hạn, đồng thời được giới thiệu với một quyền chọn mua hoặc bán để tối đa hóa lợi nhuận cho kỳ vọng đó.

- Đối với bảo hiểm rủi ro, người dùng chỉ định mức thấp hơn và mức chấp nhận rủi ro cũng như được cung cấp quyền chọn bán với mức bảo hiểm tương xứng.

Arrow Markets cũng có giao diện "pro" trading hiển thị chuỗi tùy chọn quen thuộc với các option trader có kinh nghiệm. Cùng nhau, những điều này sẽ giúp options trading vượt qua rào cản và tiến sâu vào cộng đồng người dùng DeFi.

Arrow Markets Tokenomics

Arrow's platform token cung cấp cho chủ sở hữu quyền truy cập vào Insurance Pool, nơi họ có thể tham gia với tư cách là Liquidity Providers (LP).

LP cho insurance pool được cấp quyền truy cập vào phần phí bảo hiểm còn lại từ các primary pool, bao gồm thặng dư từ các danh mục đầu tư bảo hiểm rủi ro, cũng như phí tạo quyền chọn và phí giao dịch. 40% tổng nguồn cung cố định platform token sẽ được phân phối cho các token owner tích cực LPing trong insurance pool trong 2 năm đầu tiên.

Chi phí cung cấp thanh khoản cho insurance pool có liên quan tích cực đến sức khỏe tổng thể của hệ thống, đưa ra cơ chế thị trường (market mechanism) cho chi phí cung cấp bảo hiểm.

Khi có nhiều hoạt động hơn trong các nhóm giao dịch, nhiều trading pools hơn và tỷ lệ mất khả năng thanh toán thấp cho các trading pools, rewards cho việc cung cấp bảo hiểm sẽ cao, do đó giá trị của platform token sẽ cao.

Trong trường hợp này, các primary pools có chi phí vốn thấp. Ngược lại, khi các trading pools có ít hoạt động hơn hoặc tỷ lệ mất khả năng thanh toán cao hơn, reward dự kiến cho việc cung cấp bảo hiểm sẽ thấp hơn, làm giảm giá trị platform token và do đó giảm chi phí mua vào insurance pool.

Arrow’s platform token cũng cung cấp quyền để tham gia bỏ phiếu trong DAO. DAO chịu trách nhiệm cập nhật cơ chế định giá Arrow khi các cải tiến được thực hiện và bổ sung các thị trường cơ sở mới.

Ngoài ra, dự án chưa cung cấp thêm về tokenomics cụ thể như Allocation hay Release Schedule… Team FXCE sẽ cập nhật ngay khi có thông tin mới nhất từ dự án

Arrow Markets Roadmap

21/11/2021: Fuji Testnet Deployment

Arrow sẽ launch protocol trên Avalanche's Fuji testnet. Điều này sẽ mang lại cho người dùng cơ hội tương tác với prototype của Arrow và nhận được rewards khi tham gia testnet!

12/2021 – 22/02/2022: Trading Competition, Community Engagement và Audits

Arrow Markets sẽ tổ chức một cuộc thi giao dịch với giải thưởng cho những người hoạt động tốt nhất bắt đầu từ tháng 12. Arrow cũng đang audit các contracts và kiến trúc tổng thể một cách chuyên nghiệp. Đồng thời, dựa trên phản hồi từ việc triển khai testnet cũng như các cuộc kiểm tra, Arrow sẽ tối ưu hóa các khía cạnh của protocol khi cần thiết. Arrow tự tin sẽ thu hút cộng đồng bằng cách chứng minh tất cả những gì nền tảng có thể làm được!

22/2/2022: Avalanche Mainnet Launch

Quá trình audits sẽ được hoàn thành vào khoảng cuối tháng 2/2022 và Arrow Markets sẽ khởi chạy trên Avalanche C-Chain mainnet trước khi kết thúc Q1 2022 !!

Kết luận

Như vậy, team FXCE đã cung cấp thông tin chi tiết về dự án Arrow Markets, cùng với sự bùng nổ mạnh mẽ của DeFi ecosystem trên Avalanche, thì phái sinh là một mảnh ghép vô cùng hấp dẫn đối với nhiều nhà đầu tư, bằng chứng là gần đây các dự án ở lĩnh vực này được rất nhiều quỹ lớn đầu tư. Hãy cùng FXCE thảo luận thêm về dự án Arrow Markets nhé!!!!

Bài viết được FXCE Ventures biên tập với mục đích cung cấp thông tin và phi lợi nhuận. Chúng tôi không khuyến nghị đầu tư và không chịu trách nhiệm cho các quyết định đầu tư liên quan đến nội dung bài dịch.