Cộng đồng crypto yêu thích hai thứ: Lamborghini và McDonalds. Chắc rằng một phần là vì meme, nhưng cũng giống như những lời nói dối, đằng sau mỗi meme đều ẩn chứa một sự thật. Thị trường crypto nổi tiếng luôn biến động và sự biến động đó dẫn đến lòng tham và nỗi sợ hãi. Dĩ nhiên, khi thị trường trưởng thành, mọi người không cần phải bật cảnh báo trước khi ngủ để phòng trường hợp thị trường sụp đổ vào nửa đêm.

May mắn thay, các dấu hiệu cho thấy crypto đang trưởng thành ở ngay trước mắt chúng ta. Sản phẩm mới ra đời phục vụ nhu cầu của nhà đầu tư và đảm bảo sự an tâm. Lấy Tranche Finance làm ví dụ, một giao thức quản lý rủi ro và cố định lãi suất.

Nguồn gốc của Tranche

Tranche Finance ra đời vào đợt tăng giá cuối cùng của thị trường. Trước khi dự án ra mắt, đã có Jibrel, một công ty khởi nghiệp về crypto được thành lập bởi cùng những người đồng sáng lập với Tranche Finance. Jibrel ra mắt với tư cách là một công ty chuyên về việc mã hóa tài sản trong thế giới thực được bảo trợ theo quy định.

Việc phát triển dự án được tài trợ hoàn toàn bởi Jibrel Network Token (JNT), nhưng khi mô hình thương mại on-chain của Jibrel ngày càng phát triển theo thời gian, đội ngũ nhận thấy việc xây dựng các ứng dụng trên blockchain sẽ có tác động lớn hơn nhiều đến hệ sinh thái crypto.

Do đó, quá trình chuyển đổi từ Jibrel sang Tranche Finance bắt đầu vào năm 2021 khi token SLICE thay thế token JNT. Trong quá trình này, những người nắm giữ token JNT đã được airdrop bằng token SLICE với tỷ lệ 10:1 và sau đó trở thành token gốc cho giao thức mới.

Đề xuất đôi bên cùng có lợi

Vậy tại sao những người đồng sáng lập lại thay đổi và họ đã nhìn thấy cơ hội gì? Tranche Finance là một giao thức được thiết kế để cơ cấu lại lãi suất trên các token tích lũy lợi nhuận cho những người chấp nhận rủi ro nhiều hơn – hoặc ít hơn. Token tích lũy lợi nhuận là một trong những building block quan trọng nhất trong DeFi.

Về chức năng, đây là những gì người cho vay nhận lại khi họ cho vay các token trong hệ sinh thái: Lấy ví dụ như DAI trong Compound, người cho vay gửi stablecoin trên nền tảng cho vay và đổi lại nhận được cDAI. cDAI thu lãi cho nhà đầu tư thông qua lãi suất biến đổi. Nhưng không may, lãi suất có thể biến động, một đặc điểm hấp dẫn đối với các nhà đầu tư nhỏ lẻ nhưng không hấp dẫn đối với các tổ chức đầu tư.

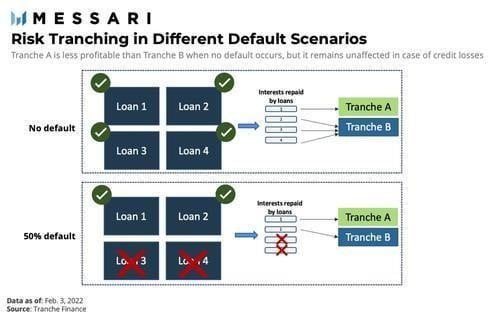

Tranche Finance chia các token tích lũy lợi nhuận thành hai tranche, mỗi tranche có mức độ rủi ro riêng. Tranche ít rủi ro hơn (Tranche A) cho phép holder nhận được một tỷ lệ lãi suất cố định trong khi tranche rủi ro nhất (Tranche B) trả cho holder một tỷ lệ lãi suất biến đổi cao hơn Tranche A, nhưng có trách nhiệm bù đắp tổn thất trước tiên khi xảy ra vỡ nợ.

Risk-tranching (phân nhánh rủi ro) là cơ chế có lợi cho cả hai bên: Các nhà đầu tư không thích rủi ro có cơ hội tránh những biến động bất ổn về lãi suất và đảm bảo về lợi nhuận của họ. Mặt khác, các nhà đầu tư chấp nhận mức rủi ro cao hơn có thể tăng lợi nhuận của họ bằng cách đặt cược vào kịch bản không tổn thất, trong đó người đi vay không bị vỡ nợ.

Hiểu sâu về các Tranche

Để hiểu cách hoạt động của các tranche, hãy sử dụng một ví dụ.

Alice và Bob cho vay 100 DAI và 10 DAI tương ứng trên Compound và sau đó nhận được cDAI, token kiếm được lãi suất biến đổi là 3%. Alice lo lắng về khả năng trả khoản vay của người đi vay trong khi Bob tự tin và muốn tăng lợi nhuận cho mình. Cả hai đều đến Tranche Finance và gửi cDAI của họ. Alice mint token ở Tranche A mang lại tỷ lệ lãi suất cố định bằng 2% trong khi Bob khai thác token Tranche B mang lại tỷ lệ lãi suất biến đổi là 13%.

Nếu người đi vay trả lại khoản vay của họ, Alice kiếm được 2 DAI (100 DAI x 2%) và Bob kiếm được 0,3 DAI (10 DAI x 3%) từ cDAI của mình, cộng với số tiền mà Alice không kiếm được từ người đó, cụ thể là 1 DAI (100 DAI x 3% – 2 DAI). Tổng DAI mà Bob mang về khi đó là 1,3 với lãi suất 13%.

Nếu có bất kỳ vụ vỡ nợ nào xảy ra, Alice vẫn kiếm được 2 DAI trong khi Bob kiếm được 1,3 DAI trừ đi khoản lãi do những người đi vay không thực hiện nghĩa vụ của họ.

Solvency Incentive Ratio (SIR) là gì?

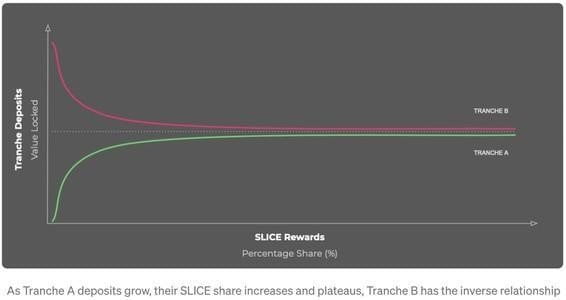

Các tính toán được trình bày ở trên làm nổi bật một yếu tố chính trong tiền thù lao của tranche: Phần lãi được chia của holder ở Tranche B so với holder ở Tranche A.

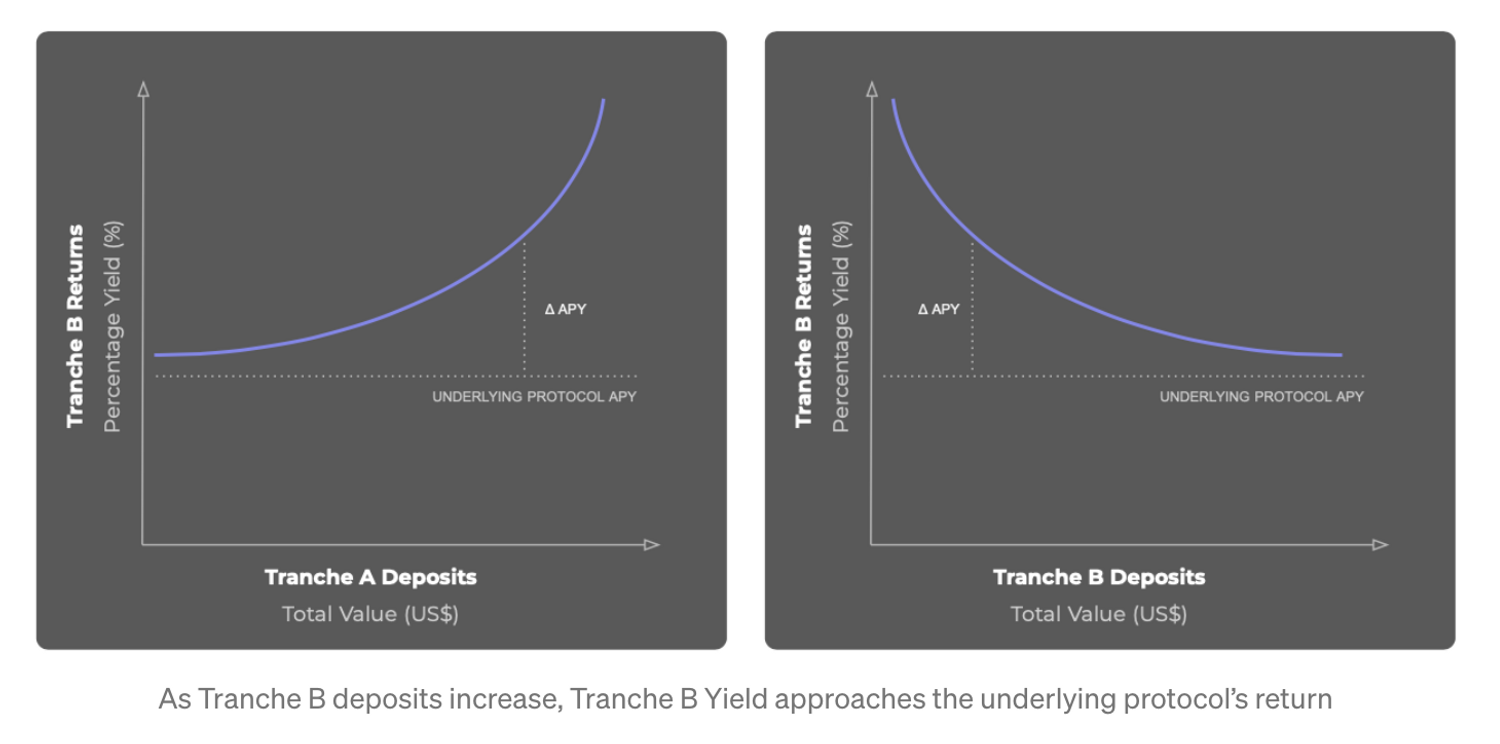

Tỷ lệ tiền gửi giữa Tranche B và Tranche A càng thấp, tiền thù lao Tranche B càng cao và ngược lại.

Cơ chế này bắt nguồn từ việc holder ở Tranche B kiếm được những gì mà holder ở Tranche A từ bỏ để đổi lấy việc cố định tỷ giá về sau. Khi thị trường sợ hãi, các nhà đầu tư có thể phòng ngừa trước những biến động tiêu cực bằng cách mint ở Tranche A. Những holder ở Tranche B sau đó sẽ kiếm được một khoản lãi suất khá lớn khi chấp nhận những rủi ro mà hầu hết các nhà đầu tư khác muốn né tránh.

Mặt khác, khi thị trường hưng phấn, các nhà đầu tư có nhiều khả năng tăng mức độ rủi ro và chọn Tranche B. So với trường hợp trước, lãi suất của Tranche B sẽ thấp hơn vì chiếc bánh còn lại trên bàn của holder ở Tranche A sẽ chia cho một số lượng lớn các nhà đầu tư. Tuy nhiên, có thể xảy ra hai tình huống:

- TVL (Tổng giá trị bị khóa) ở Tranche B gần bằng TVL ở Tranche A: Trong trường hợp này, lãi suất của Tranche B giảm tiệm cận so với lãi suất của giao thức cơ sở (ví dụ: lợi nhuận từ cDAI được cung cấp bởi Compound). Để tránh trường hợp này, phần thưởng SLICE được phân phối cho các holder ở Tranche A để khôi phục bất kỳ sự mất cân bằng nào.

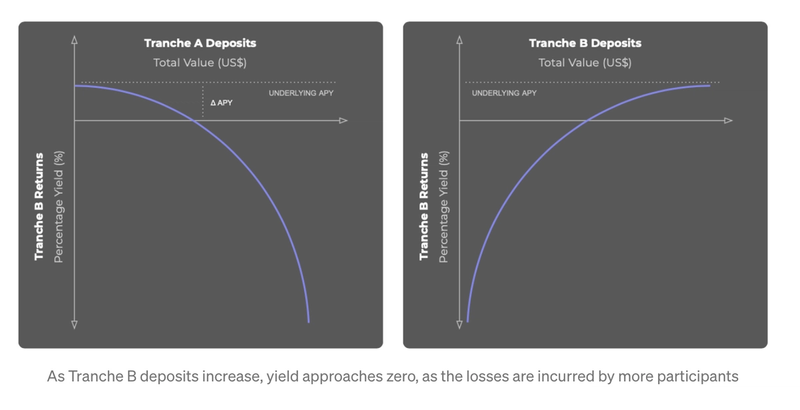

- Lãi suất ở Tranche A vượt quá lãi suất của giao thức cơ sở: Tình huống này có thể xảy ra nếu khối lượng đi vay giảm mạnh xảy ra trong giao thức cơ sở. Trong trường hợp đó, mối quan hệ giữa lãi suất ở Tranche B và Tranche A bị đảo ngược: TVL của Tranche A càng cao thì lãi suất của Tranche B càng thấp. Holder ở Tranche B buộc phải trả một tỷ lệ lãi suất cố định cho Tranche A bằng tiền của họ. Chuyển toàn bộ phần thưởng SLICE cho những holder ở Tranche B nhằm khôi phục quỹ đạo lợi nhuận về số 0.

Giải pháp là phân phối phần thưởng SLICE cho lãi suất của Tranche B và Tranche A, và ngăn các trường hợp nghiêm trọng được minh họa ở trên xảy ra.

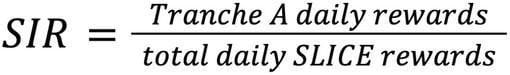

Với một số phần thưởng SLICE nhất định được phân bổ hàng ngày cho mỗi thị trường, tỷ lệ phần thưởng được phân bổ cho tranche cấp cao được định nghĩa là Solvency Incentive Ratio (hệ số khuyến khích khả năng thanh toán, viết tắt là SIR) . SIR có thể được hiểu như sau:

Không giống như các hệ số khả năng thanh toán nợ trong ngân hàng truyền thống, không nhất thiết là SIR cao hơn luôn tốt hơn. Khi lãi suất Tranche A ảnh hưởng đến lãi suất giao thức cơ sở, SIR cao hơn sẽ làm tăng TVL của Tranche A và do đó, lãi suất của Tranche B cũng sẽ tăng lên. Tuy nhiên, khi lãi suất của Tranche A vượt quá lãi suất của giao thức cơ sở, SIR thấp hơn sẽ tăng phần thưởng SLICE cho holder ở Tranche B, tăng TVL của Tranche B và do đó, lãi suất của họ cũng tăng.

Các biến thể TVL không có xu hướng giống nhau. SIR cao hơn sẽ làm tăng TVL của Tranche A đến một điểm nhất định mà lãi suất cố định sẽ kém hấp dẫn hơn nhiều so với lãi suất biến đổi. Điều tương tự cũng áp dụng cho TVL của Tranche B khi SIR thấp hơn.

Xu hướng tiệm cận nhau có thể được điều chỉnh bởi một “yếu tố cân bằng” được sử dụng để thiết lập trạng thái cân bằng giữa TVL của hai Tranche. Nếu không có yếu tố cân bằng, sẽ dễ dàng xảy ra một trong hai kịch bản nghiêm trọng hơn nhiều.

Các Tranche vĩnh viễn

Khi thiết lập một chiến lược quản lý rủi ro, thời gian chấp nhận rủi ro là một trong những khía cạnh quan trọng nhất cần tính đến. Điều gì sẽ làm cho các tranche trở nên linh hoạt tối đa về mặt thời gian? Đơn giản là sử dụng: Thời gian vô hạn. Tranche Finance cung cấp epoch-less token. Những lợi ích khi sử dụng thời gian vĩnh viễn bao gồm những điều sau:

- Trải nghiệm người dùng tốt hơn: Nhà đầu tư không phải lo lắng về việc chuyển vị thế của mình từ kỳ hạn này sang kỳ hạn khác

- Thanh khoản đồng đều hơn: Không có kỳ hạn đồng nghĩa với việc không có rủi ro mất thanh khoản khi tiếp cận ngày đáo hạn

- Nâng cao khả năng kết hợp: Một token đáo hạn vào một thời điểm nào đó sẽ bị giới hạn công dụng bởi thời hạn của nó. Thay vào đó, token vĩnh viễn có thể dễ dàng được sử dụng bên ngoài giao thức gốc của chúng cho nhiều ứng dụng khác nhau

Các tranche có lãi suất cố định vĩnh viễn có thể được sử dụng làm tài sản thế chấp để vay vốn hoặc có thể được sử dụng như một lá chắn chống lại các biến động tỷ giá, để được thêm vào danh mục đầu tư đa dạng.

Tokenomics của Tranche Finance

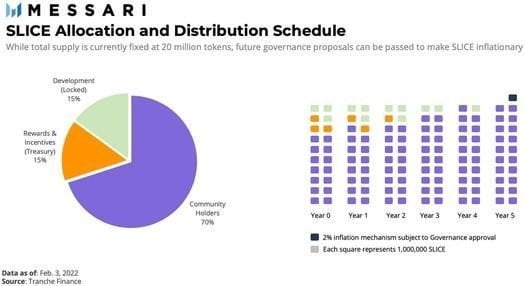

Như đã đề cập, token của Tranche đã chuyển sang token SLICE sau đợt airdrop cho những người nắm giữ token JNT trong năm 2021. Token có ba trường hợp sử dụng:

- Staking: Những người nắm giữ token SLICE có thể cung cấp thanh khoản cho cả hai bên trên các sàn DEX khác nhau và stake các token LP để kiếm được phần thưởng. SLICE cũng có thể được stake trực tiếp trên giao thức để phục vụ chức năng “backstop”: Trong trường hợp giao thức mất thanh khoản, SLICE đã stake sẽ được sử dụng để bù lỗ. Các staker được đền bù bằng phần thưởng token SLICE tùy thuộc vào thời gian khóa.

- Quản trị: Những người nắm giữ SLICE có thể đề xuất và bỏ phiếu cho các đề xuất quản trị về các tham số chính chi phối hoạt động của giao thức.

- Việc nắm giữ: Phí thu được từ các liquidity pool của Uniswap kết hợp SLICE và một stablecoin như ETH/USDC/DAI sẽ được sử dụng để mua SLICE cho Tranche Treasury. Cơ chế buyback (mua lại) này sẽ tạo ra động lực mua đối với token SLICE khi doanh thu từ phí giao dịch được củng cố theo hướng ổn định.

Tổng nguồn cung là 20 triệu SLICE với số lượng phân bổ được vesting trong nhiều năm. Số lượng được phân bổ cho việc phát triển sẽ được mở khóa dần trong vòng 5 năm. Token của đội ngũ sẽ được mở khóa trong 5 năm và bị khóa trong 2 năm. Nếu cần tăng nguồn cung cấp token SLICE, thì một Tranche Improvement Proposal (TRIP) để triển khai cơ chế lạm phát 2% có thể được cộng đồng bỏ phiếu vào bất kỳ ngày nào.

Thị trường Risk-Tranching

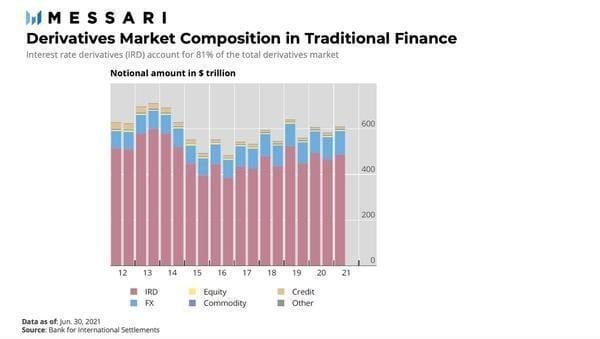

Nếu ai đó thắc mắc tại sao giao thức DeFi nên tập trung vào các sản phẩm phái sinh risk-tranching, thì một chi tiết có thể giúp tìm ra câu trả lời đó là: Đây là một thị trường trị giá 610 nghìn tỷ USD.

Tổng thị trường phái sinh trị giá hàng nghìn tỷ. Theo Bank for International Settlements, các sản phẩm phái sinh có tỷ lệ lãi suất chiếm thị phần lớn với 488 nghìn tỷ USD vào tháng 6 năm 2021. Hãy tưởng tượng điều gì sẽ xảy ra nếu ngành công nghiệp crypto chiếm được 1% thị trường này. Con số đó sẽ lên tới 4,8 nghìn tỷ USD, gần gấp 20 lần tổng giá trị hiện tại của DeFi (257 tỷ USD).

Sự cạnh tranh về cơ hội trên thị trường là rất lớn và ngày càng gia tăng. Trung lập hoặc tận dụng rủi ro lãi suất có thể được thực hiện thông qua nhiều công cụ tài chính khác nhau. Bối cảnh mà Tranche Finance cạnh tranh phức tạp hơn nhiều so với những gì nhìn thấy bên ngoài. Nói chung, ba loại sản phẩm nổi bật trong khuôn khổ quản lý rủi ro lãi suất là:

- Yield Risk-Tranching: Các giao thức này cho phép người dùng mua các tranche với lãi suất cố định và hạn chế rủi ro hoặc lãi suất biến đổi nhưng cực kỳ rủi ro. Tranche Finance, Barnbridge, Saffron, NAOS Finance và 88mph thuộc danh mục này. Trong số các giao thức trên, Tranche Finance là giao thức khác biệt duy nhất có các tranche vĩnh viễn.

- Yield DEXes: Các giao thức này cho phép người dùng phân chia rủi ro lãi suất trong một token có lãi suất cố định (không có mã giảm giá) và một token có lãi suất biến đổi với kỳ hạn nhất định. Những dự án chính trong danh mục này là Pendle, Element, Tempus và Sense. Người dùng cũng có thể giao dịch (không có mã giảm giá) và giao dịch các token có lãi suất biến đổi với các stablecoin (Pendle, Element) hoặc với các loại khác (Tempus).

- Yield Options: Các giao thức này cho phép người dùng đầu tư vào các chiến lược giao dịch tự động dựa trên giá của các token mang lại lợi nhuận vào một ngày đáo hạn nhất định. Hai trong số các chiến lược phổ biến nhất được sử dụng trong các giao thức như Ribbon Finance và Opyn là covered calls (giữ token mang lại lợi nhuận và bán lệnh gọi trên token đó) và put selling cho phép các nhà đầu tư thu phí trả trước và hưởng lợi từ lãi suất ổn định trong tương lai.

Ba loại này không nhất thiết phải thay thế nhau mà có thể được coi là bổ sung cho nhau. Mỗi dịch vụ có ngách riêng của nó và tùy thuộc vào từng trường hợp có thể cung cấp cho các nhà đầu tư một loạt các chiến lược bao gồm tất cả các tình huống có thể xảy ra.

Tương lai phía trước của Tranche Finance

Các cột mốc chính mà dự án đang trên đà phát triển trong tương lai:

- Việc thực thi và bỏ phiếu trên chuỗi (Quản trị 2.0) sẽ được thực hiện thông qua GovernorBravo, cơ chế quản trị được Compound sử dụng. Điều này sẽ cung cấp cho người nắm giữ token quyền kiểm soát trực tiếp đối với ngân quỹ một cách hiệu quả

- Người dùng gửi tiền trong COMP, AAVE, MATIC sẽ có quyền nhận phần thưởng token quản trị

- Việc phân phối token SLICE trong cơ chế SIR sẽ chuyển từ dựa vào epoch sang token vĩnh viễn

- Các hợp đồng staking và tranching sẽ được sửa đổi để tối ưu hóa phí gas

Về mặt tăng trưởng, đội ngũ Tranche Finance ban đầu đặt mục tiêu đạt 20 triệu USD trong TVL vào cuối năm 2022 nhưng đã đạt được kết quả vượt mong đợi, khiến họ phải điều chỉnh mục tiêu thành 50 triệu USD. Đội ngũ đã thực hiện tích hợp thành công với Aave trên Avalanche và Polygon, BenQi trên Avalanche và Yearn trên Fantom.

Mặc dù giao thức nhận được rất nhiều sự quan tâm, nhưng điều đáng nói là đội ngũ hiểu rằng sự tăng trưởng không bao giờ đi đôi với việc bảo mật. Tranche Finance đã chọn một cách tiếp cận thận trọng để giảm thiểu rủi ro về hợp đồng thông minh.

Tất cả các hợp đồng thông minh đã được kiểm toán độc lập và đội ngũ đang khởi động một chương trình phát thưởng cho việc tìm ra lỗi nhằm tập trung vào việc ngăn ngừa tổn thất cho người dùng, các cuộc tấn công và rủi ro bảo mật của hợp đồng thông minh. Các phần thưởng được tính bằng USD nhưng được thanh toán thông qua sự kết hợp của stablecoin và token ERC-20.

Hơn nữa, các khoản vay nhanh đã bị vô hiệu hóa: tối thiểu phải có một số block giữa việc nạp và việc rút. Hạn chế này ngăn không cho giao thức trở thành nạn nhân của việc tấn công khoản vay nhanh.

Những người ủng hộ hệ sinh thái hy vọng DeFi sẽ trở thành một môi trường thân thiện hơn cho các tổ chức TradFi (tài chính truyền thống) trong vài năm tới. Quá trình chuyển đổi này phải mang lại các công cụ có cấu trúc và hợp lý để quản lý rủi ro toàn diện cho các nhà đầu tư muốn crypto trở thành một phần của danh mục đầu tư đa dạng.

Tranche Finance có các yếu tố phù hợp để điều hướng một ngành công nghiệp non trẻ nhưng rất cạnh tranh nhờ vào đa chuỗi, cơ chế khuyến khích vững chắc và quản trị phi tập trung trên chuỗi. Đừng bị lạc hướng bởi những tin đồn và các vấn đề gây tranh luận, các sản phẩm phòng ngừa rủi ro có tiềm năng trong tương lai và dòng tiền thông minh đổ vào chỉ là vấn đề thời gian.

Bài viết được Đỗ Nguyễn Hồng Mai biên tập từ “Tranche Finance: One Risk Doesn’t Rule Them All” của Cristiano; với mục đích cung cấp thông tin và phi lợi nhuận. Chúng tôi không khuyến nghị đầu tư và không chịu trách nhiệm cho các quyết định đầu tư liên quan đến nội dung bài dịch.

—————————————————

👉 Theo dõi FXCE Ventures

Group Chat | Research Hub | FXCE Spotlight | Tổng hợp airdrop | FXCE Pool Coin