Solana đã nhận được khá nhiều sự quan tâm từ các nhà đầu tư trong quý vừa qua. Giá trị SOL tăng 50% trong 30 ngày qua và gần 500% trong 90 ngày qua so với USD (tương ứng là 24% và 249% so với ETH). Trên nhiều khía cạnh, giá đã được thúc đẩy lành mạnh ở nhiều lĩnh vực khác nhau.

Theo công bố của một quỹ gaming trị giá 100 triệu USD, Brave công bố rằng sẽ tích hợp trên web3, khoản đầu tư 100 triệu USD từ Reddit cho phương tiện truyền thông xã hội (Social Media), 40 triệu USD được huy động bởi Neon Labs để đưa cơ sở hạ tầng EVM khởi chạy NFT trên Solana, FTX xây dựng tích hợp NFT và tất nhiên, sẽ có hệ sinh thái DeFi của Solana, từng có sự mở rộng gấp 4 lần TVL kể từ tháng 9.

Mặc dù Solana chắc chắn đã có nhiều chất xúc tác tăng trưởng trong thời gian gần đây, nhưng hệ sinh thái đã hoạt động như thế nào từ đầu năm nay? Thứ nhất, cụ thể là tiềm năng của Solana như một mạng lưới có thể hỗ trợ hoạt động giao dịch với khối lượng lớn. Có lẽ bị ảnh hưởng bởi một số nhà đầu tư lớn nhất trong hệ sinh thái, bao gồm Alameda và Jump Capital. Solana hiện đang có mật độ giao thức tập trung phái sinh tương đối cao hơn so với các hệ sinh thái khác.

Hãy lật lại câu chuyện và tập trung vào các giao thức Solana chuyên cung cấp một trong số những sản phẩm giao dịch yêu thích trong giới Crypto – perpetuals (hợp đồng vĩnh viễn).

Tổng quan về mảng Perpetuals

Về cơ bản, perpetuals là sản phẩm phái sinh tương lai không yêu cầu ký hợp đồng - chỉ một sản phẩm duy nhất cung cấp khả năng tiếp xúc liên tục trong tương lai cho một thị trường cụ thể. Đó là một cách đơn giản để các trader có khả năng tiếp xúc với hợp đồng tương lai có đòn bẩy đối với một tài sản mà không sợ mất hiệu lực cho đến khi thực sự có được tài sản cơ sở.

Chính vì thế, đây là sản phẩm được giao dịch nhiều nhất trong crypto tính đến nay. Các sàn giao dịch tập trung (Centralized exchanges - CEXs) đã thu được 2,7T USD với lượng perpetual đáng kể vào tháng 10 chỉ trên thị trường BTC và ETH trong khi tất cả các thị trường giao ngay CEX chỉ nhận về được lượng 1,25T USD.

Thị trường trao đổi phi tập trung (Decentralized exchanges - DEX) vĩnh viễn vẫn thấp hơn khối lượng giao ngay. Trong 24 giờ qua, ví dụ như dYdX, một giao thức vĩnh viễn hàng đầu của DEX, đã thu về khối lượng gần 3 tỷ USD trong khi tất cả các thị trường giao ngay DEX đã tạo điều kiện cho hơn 7,5 tỷ USD.

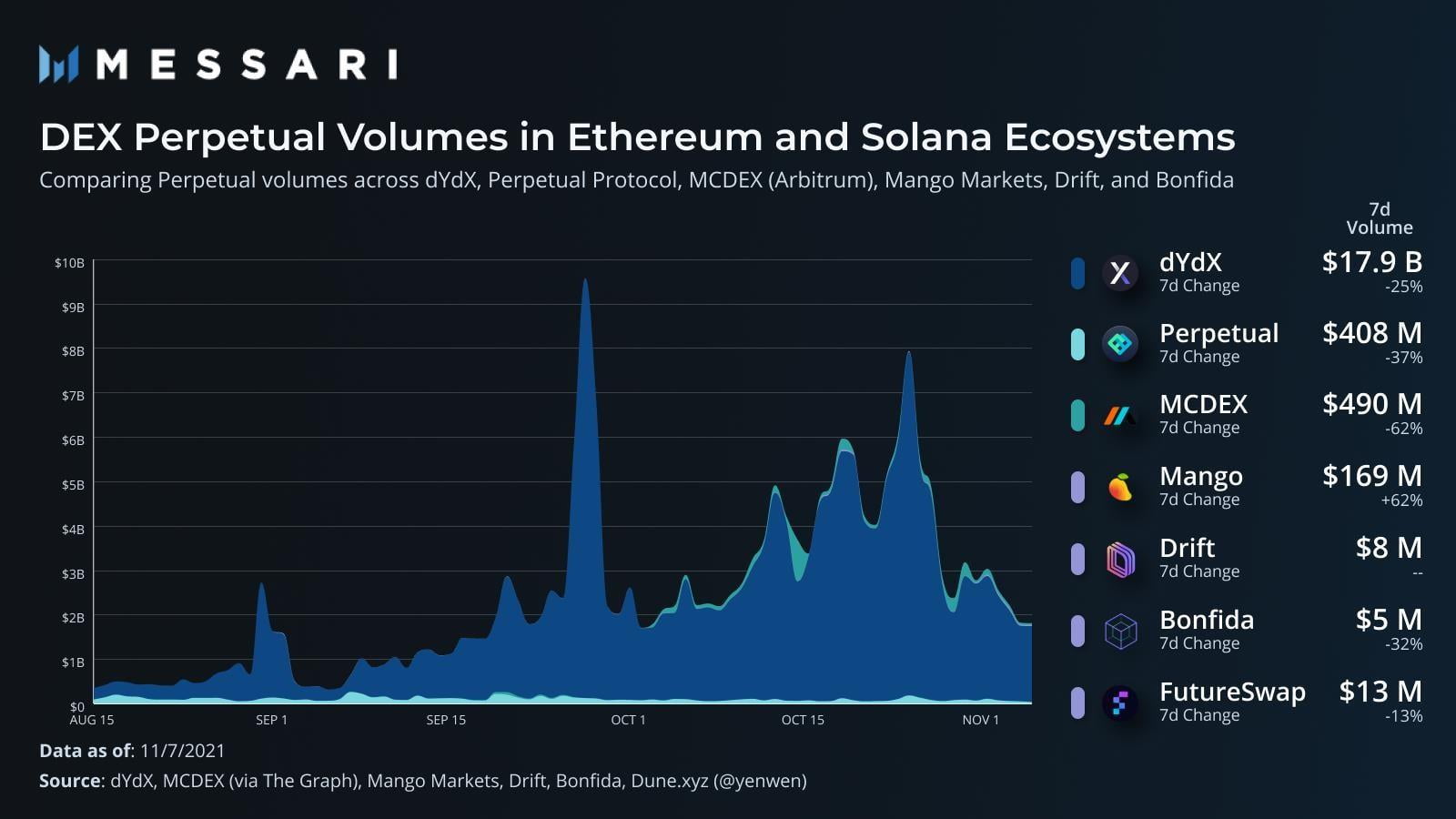

Các giao thức lớn nhất trong lĩnh vực này là dYdX (starkware), Perpetual Protocol (xDAI – sẽ sớm trở thành Arbitrum), MCDEX (Arbitrum và BSC), và tất nhiên là hệ sinh thái Solana: Mango Markets, Drift Protocol và Bonfida đều cung cấp các sản phẩm vĩnh viễn.

dYdX hiện đang thống trị khối lượng thị trường DEX với hơn 97% khối lượng trong 7 ngày. Nếu bạn có sẵn một chiếc kính lúp, bạn có thể nhìn thấy rõ 0,8% thị phần chung mà hệ sinh thái Solana đã thu được cho đến nay. Không phải trò đùa, việc hiểu rõ biểu đồ này là thật sự quan trọng và dYdX đã có thể thu hút khối lượng nhanh chóng như thế nào kể từ khi tung ra token cũng như phần thưởng khuyến khích.

Vào đầu tháng 8, Perpetual Protocol là giao thức thống trị với 74% khối lượng hàng ngày từ 100 triệu đến 150 triệu USD. Sau khi dYdX cho ra mắt tokenvào ngày 3 tháng 8, tình thế đã thay đổi.

Khối lượng DEX hàng ngày ngay lập tức tăng hơn gấp đôi, lên đến 300 triệu USD - 500 triệu USD liên tục trong suốt tháng 8 và dYdX nhận thấy mình đóng góp trung bình được 78% khối lượng trong nửa cuối tháng. Khi token và các ưu đãi thanh khoản đi vào hoạt động vào đầu tháng 9, không việc gì phải nhìn lại khi khối lượng mở rộng liên tục lên hơn 2 tỷ USD mỗi ngày với dYdX chiếm > 90% trong số đó.

Tất cả những gì đã nêu chỉ để chứng minh một điều, cấu trúc thị trường liên tục thay đổi và sự thay đổi được xác định ở giao dịch ký quỹ (margin). Vì thế, cái nào đang phát triển nhanh nhất? Chất xúc tác nào có thể đẩy nhanh hoặc làm cản trở tốc độ tăng trưởng?

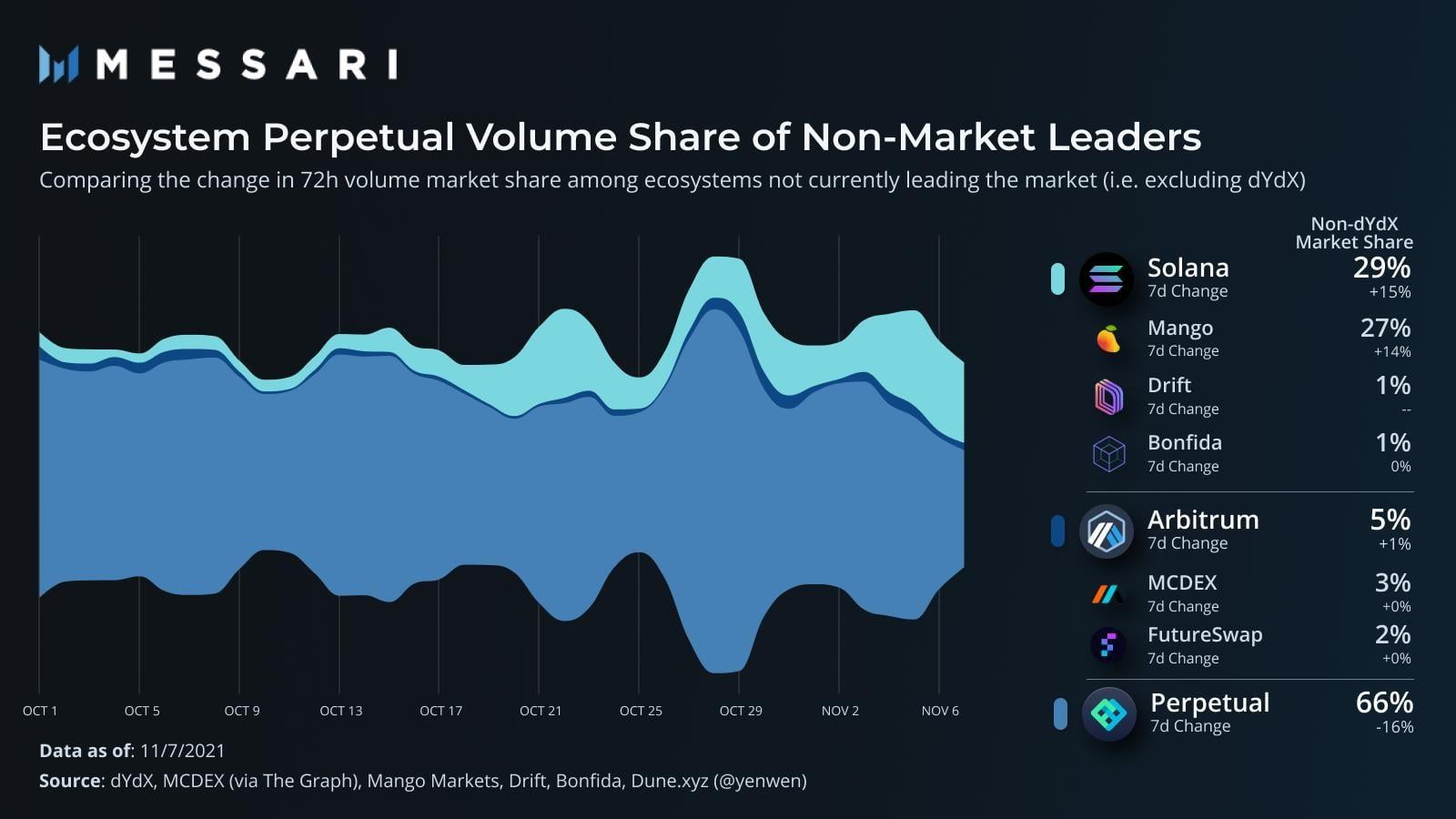

Hãy lấy dYdX ra để hiểu rõ hơn về sự tăng trưởng cơ sở của các nhà lãnh đạo phi thị trường, chúng ta có thể thấy hệ sinh thái Solana đã phát triển đáng kể trong tháng vừa qua. Vào đầu tháng 10, Solana chiếm khoảng 5% khối lượng non-dYdX DEX perpetual. Nhanh chóng đến đầu tháng 11, thị phần trong 7 ngày chỉ tăng 30%. Phần lớn sự tăng trưởng này đã xảy ra kể từ cuối tháng 10 trong một môi trường mà khối lượng Solana đã mở rộng trong khi các giao thức khác như Perpetual Protocol đã chứng kiến khối lượng giảm xuống trong cùng một thời điểm.

Hãy lấy dYdX ra để hiểu rõ hơn về sự tăng trưởng cơ sở của các nhà lãnh đạo phi thị trường, chúng ta có thể thấy hệ sinh thái Solana đã phát triển đáng kể trong tháng vừa qua. Vào đầu tháng 10, Solana chiếm khoảng 5% khối lượng non-dYdX DEX perpetual. Nhanh chóng đến đầu tháng 11, thị phần trong 7 ngày chỉ tăng 30%. Phần lớn sự tăng trưởng này đã xảy ra kể từ cuối tháng 10 trong một môi trường mà khối lượng Solana đã mở rộng trong khi các giao thức khác như Perpetual Protocol đã chứng kiến khối lượng giảm xuống trong cùng một thời điểm.

Vì vậy, trong khi hệ sinh thái tổng hợp perpetual Solana đang phát triển, những giao thức cụ thể nào đang thúc đẩy điều này? Thông tin tăng trưởng của chúng ở đâu? Những chất xúc tác và cấu trúc nào tồn tại để có thể tiếp tục thúc đẩy hệ sinh thái Solana?

Phân tích các perpetual protocol của Solana

Mango Markets

Mango Markets hiện đang dẫn đầu. Nó hoạt động như một giao thức giao dịch ký quỹ, một giao thức giao dịch vĩnh viễn và như một thị trường tiền tệ (cho vay/mượn). Thị trường vĩnh viễn trên Mango chiếm 93% tổng khối lượng của hệ sinh thái Solana và Mango cung cấp nhiều thị trường nhất cho các trader tham gia.

BTC là thị trường vĩnh viễn đầu tiên được thêm vào cuối tháng 8, ngay sau đó là thị trường SOL vào tháng 9. Khoảng một phần ba mức tăng trưởng trong 7 ngày gần đây của Mango đến từ một loạt thị trường mới được công bố vào đầu tháng 11: MNGO, ETH, SRM, RAY, ADA và FTT.

Mango hoạt động trên mô hình sổ lệnh và có thể mở rộng cung cấp cho các trader một số loại lệnh nâng cao như lệnh giới hạn (limit orders), cắt lỗ (stop loss), chốt lời (take profit),... Việc thực hiện thông qua sổ lệnh yêu cầu các nhà tạo lập thị trường cung cấp thanh khoản khớp lệnh, vì vậy Mango cung cấp chương trình khuyến khích tạo lập thị trường. Các lệnh của người nhận được tính phí 5bps trong khi các lệnh của người tạo không bị tính phí. Mango cũng không tính phí trên thị trường vay/cho vay.

Chức năng ký quỹ của Mango là duy nhất so với các giao thức perpetual khác và xuất phát từ thực tế Mango cũng hoạt động như một giao dịch ký quỹ và giao thức thị trường tiền tệ. Cùng một tài sản thế chấp cũng được sử dụng cho tất cả các chức năng trong Mango. Các giao thức khác chỉ chấp nhận một tài sản ổn định như USDC làm tài sản thế chấp nhưng Mango công nhận tất cả các tài sản vay được hỗ trợ như WBTC, ETH, MNGO, COPE và những tài sản khác làm tài sản thế chấp cho các thị trường vĩnh viễn của mình.

Việc sở hữu tài sản không ổn định làm tài sản thế chấp chéo trên các sản phẩm có đòn bẩy chắc chắn sẽ làm tăng thêm đường cong rủi ro so với các giao thức khác đã từng thử. Vì thế, Mango đã có một quỹ bảo hiểm 10 triệu USD để bảo vệ các trader cho đến khi các khoản lỗ xã hội hóa xuất hiện. Các khoản lỗ xã hội hóa là khi người gửi tiền của giao thức chấp nhận gánh nặng nợ xấu và số dư của họ được trừ đi một cách tương ứng.

Drift Protocol

Drift protocol là giao thức mới trong hệ sinh thái hợp đồng vĩnh viễn Solana. Vào cuối tháng 10, Drift đã phát hành phiên bản closed beta trên mạng lưới chính thức (mainnet), trong đó quyền truy cập được kiểm soát khi có Drift Alpha Ticket NFT. Vé được thưởng cho những user nào đã cung cấp giá trị cho giao thức trong giai đoạn phát triển và chỉ có 1.500 vé, có nghĩa là có ít hơn 1.500 người dùng sử dụng giao thức chính thức.

Mặc dù có quyền truy cập được kiểm soát và chỉ có một thị trường trực tiếp cho SOL, Drift đã trở thành giao thức hợp đồng vĩnh viễn lớn thứ hai trong hệ sinh thái Solana với khối lượng 10 triệu USD trong 7 ngày qua (đó là 5% khối lượng của Mango trong vòng 7 ngày).

Drift có một mô hình thực thi khác biệt đáng chú ý dẫn đến một mô hình kinh doanh sáng tạo. Thực hiện giao dịch dựa trên AMM ảo (virtual AMM) tương tự như các giao thức vĩnh viễn khác như Perpetual Protocol, MCDEX, Futureswap. Tất cả những gì 'ảo' có nghĩa là đường cong giá AMM được sử dụng để hình thành giá nhưng không thực sự sở hữu tài sản cơ sở - tài sản thế chấp của trader đóng vai trò là nguồn thanh toán.

Drift đã thiết kế một vAMM độc đáo kết hợp thanh khoản tập trung và một cơ chế liên quan để điều chỉnh lại thanh khoản tập trung. Không cần đi sâu vào chi tiết kỹ thuật cũng đủ để nói rằng mô hình thực hiện giao dịch này được thiết kế chủ yếu để mở rộng quy mô giao thức mà không cần các khuyến khích tạo ra thị trường.

Phần thú vị của công cụ thực thi vAMM là khả năng nắm bắt trượt giá. Khi các trader xác định khả năng chịu trượt (slippage tolerance) cho một giao dịch vượt quá mức trượt được cung cấp trên đường cong giá vAMM, giao thức có thể nắm bắt khả năng chịu trượt bổ sung như một nguồn doanh thu.

Được người đồng sáng lập Cindy Leow gọi là “Market Maker Extractable Value” vì mô hình kinh doanh này lấy cảm hứng từ MEV (miner extractable value - lợi nhuận mà miner kiếm được nhờ việc lợi dụng quyền hạn của mình) thường được trải nghiệm trên thị trường giao ngay AMMs. Ngoài nguồn doanh thu này, giao thức tính phí 1bps bên cạnh phí thanh lý.

Drift có kế hoạch mở phiên bản alpha của giao thức cho tất cả người dùng sau này vào quý 4 cũng như thêm vào các thị trường bổ sung để giao dịch vì chỉ cung cấp một thị trường SOL-USDC duy nhất vào thời điểm hiện tại.

Rõ ràng là mở rộng Drift đến nhiều người dùng hơn và các khoản tiền gửi lớn hơn sẽ đóng vai trò là chất xúc tác thúc đẩy nhanh khối lượng hợp đồng vĩnh viễn của Solana.

Nói về chất xúc tác, giao thức vẫn chưa khởi chạy token. Các sự kiện token, tùy thuộc vào thiết kế, có khả năng thu hút lượng sử dụng đáng kể cho một nền tảng (dYdX là trường hợp thành công đáng kể).

Bonfida

Bonfida là giao thức thứ ba và nhỏ nhất cung cấp perpetuals. Mặc dù là giao thức đầu tiên cung cấp tính năng perpetuals trên Solana, nó thua Mango đáng kể, về khối lượng chỉ thu được 5 triệu USD trong 7 ngày qua trên ba thị trường trực tiếp.

Giao thức sử dụng vAMM được sử dụng để thực hiện giao dịch và chỉ cung cấp các loại lệnh đơn giản. Với sự chú ý vào các mảng kinh doanh khác của Bonfida như dịch vụ tên (name service), nhắn tin (messaging) và còn hơn thế nữa. Thật khó để lường trước những chất xúc tác đáng kể có thể khiến giao thức vượt qua Mango hoặc Drift về khối lượng giao dịch hợp đồng vĩnh viễn.

Cấu trúc thị trường

Với nền tảng hiểu biết về cấp vi mô của các giao thức và chất xúc tác cho mỗi giao thức, hãy phân tích cấu trúc thị trường perpetual của Solana hiện tại so với các thị trường khác để biết được sở thích của người dùng và tiềm năng cho hệ sinh thái.

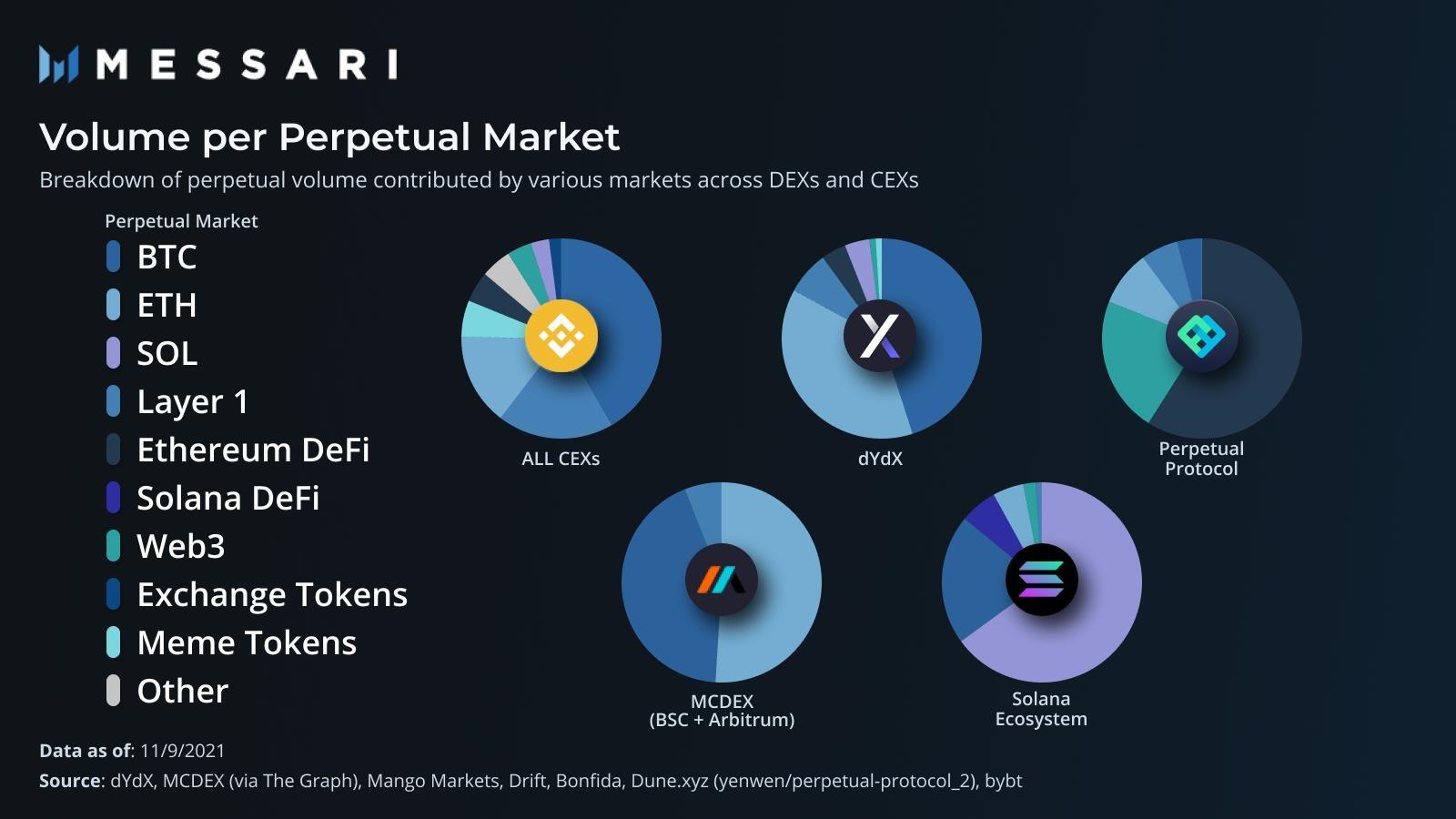

Khối lượng ở từng thị phần Perpetual

Khối lượng ở từng thị phần Perpetual

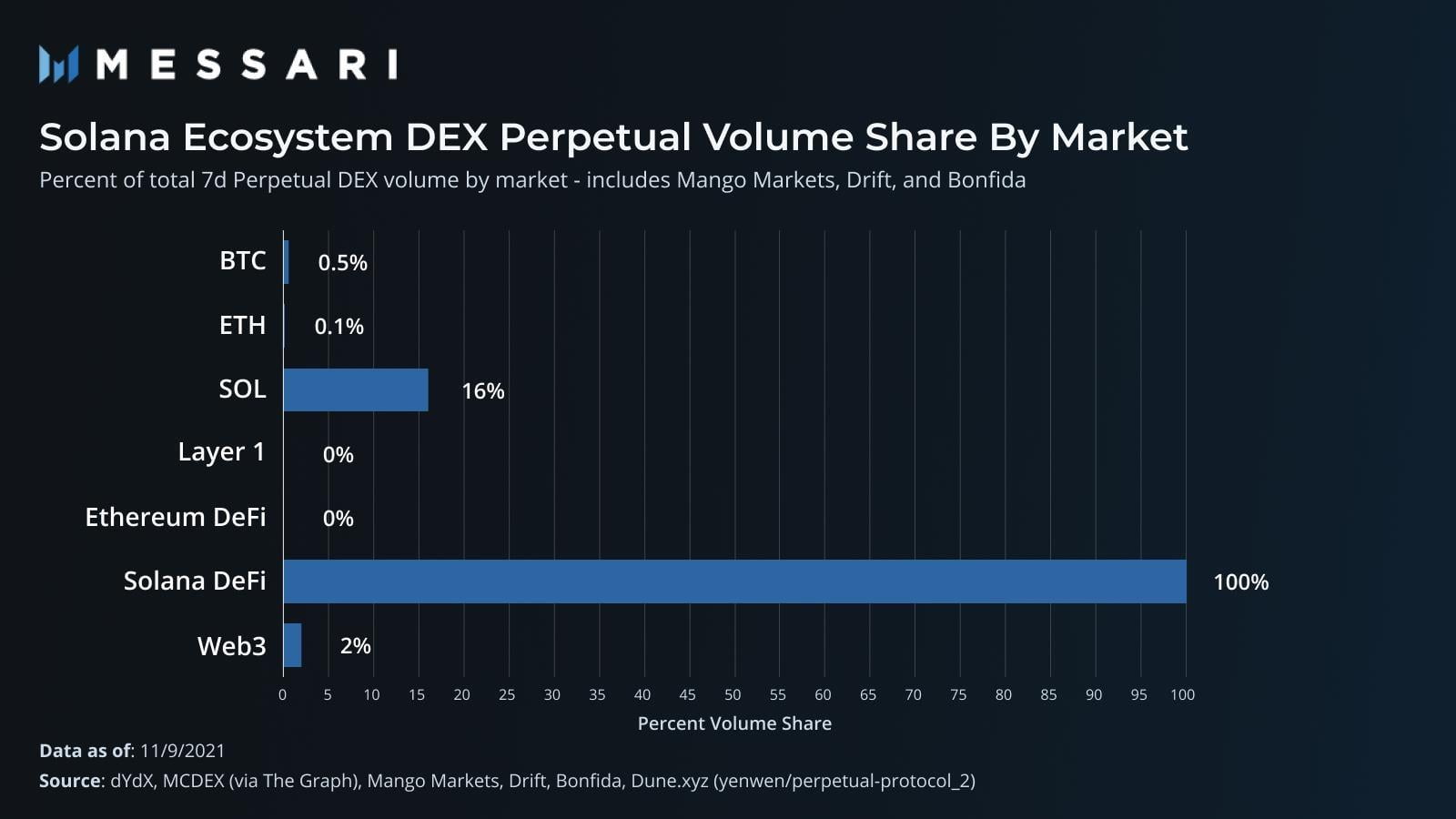

Các perpetual trader trên Solana khác biệt đáng kể so với các trader trên CEXs và các DEXs khác. Các thị trường BTC và ETH chiếm phần lớn khối lượng trên dYdX, MCDEX và CEXs trong khi các trader Solana (có lẽ không quá ngạc nhiên) lại thích giao dịch SOL. Nhưng điều này cho thấy cộng đồng các trader trên Solana là bản địa và hâm mộ nồng nhiệt SOL.

Sở hữu một cơ sở người dùng được liên kết chặt chẽ xung quanh một hệ sinh thái sẽ thuận lợi hơn nhiều so với những người dùng hám lợi đang tìm kiếm các lựa chọn thay thế có chi phí thấp nhất. Từ quan điểm kinh doanh và quan điểm cạnh tranh, điều này giúp định vị các giao thức hợp đồng vĩnh viễn của Solana để chiếm được thị phần vượt trội trên các thị trường có nguồn gốc từ Solana, chẳng hạn như Solana DeFi token. Trên thực tế, chúng ta có thể thấy điều này đang thật sự xảy ra.

Nhìn lại biểu đồ đầu tiên, nơi khối lượng hệ sinh thái Solana gần như là không thể nhìn thấy được so với dYdX, giờ đây chúng ta đã thấy được sự khác biệt, nhiều sắc thái hơn đang dần xuất hiện. Solana DEXs trong vài tuần qua đã biến động, chiếm 16% tổng khối lượng thị trường perpetual SOL và 100% khối lượng Solana DeFi token vĩnh viễn trên tất cả các DEXs (bao gồm cả dYdX). Hầu hết điều này đang được thúc đẩy bởi Mango vì nó là DEX duy nhất có thị trường vĩnh viễn cho các Solana DeFi token.

Nhìn lại biểu đồ đầu tiên, nơi khối lượng hệ sinh thái Solana gần như là không thể nhìn thấy được so với dYdX, giờ đây chúng ta đã thấy được sự khác biệt, nhiều sắc thái hơn đang dần xuất hiện. Solana DEXs trong vài tuần qua đã biến động, chiếm 16% tổng khối lượng thị trường perpetual SOL và 100% khối lượng Solana DeFi token vĩnh viễn trên tất cả các DEXs (bao gồm cả dYdX). Hầu hết điều này đang được thúc đẩy bởi Mango vì nó là DEX duy nhất có thị trường vĩnh viễn cho các Solana DeFi token.

Vì vậy, mặc dù Solana kiểm soát ít hơn một phần trăm tổng khối lượng thị trường vĩnh viễn DEX, nó đã chiếm thị phần đáng chú ý trên các thị trường quan trọng nhất đối với người dùng của mình. Và đó là một công thức nguy hiểm để thành công với điều kiện hệ sinh thái Solana tiếp tục mở rộng.

Solana DEXs có thể sẽ là giao thức đầu tiên cho ra mắt các Solana Ecosystem token, điều này sẽ tiếp tục thu hút vốn từ cơ sở người dùng được liên kết chặt chẽ. Từ đó tạo mầm mống cho sự tăng trưởng về khối lượng và tính thanh khoản, tại thời điểm đó, các giao thức này trở thành những đối thủ cạnh tranh đáng gờm được sử dụng để làm giao thức phù hợp cho một số thị trường nhất định. Đó là một hiệu ứng bánh đà (flywheel effect) đã xuất hiện trong các số liệu tăng trưởng tương đối.

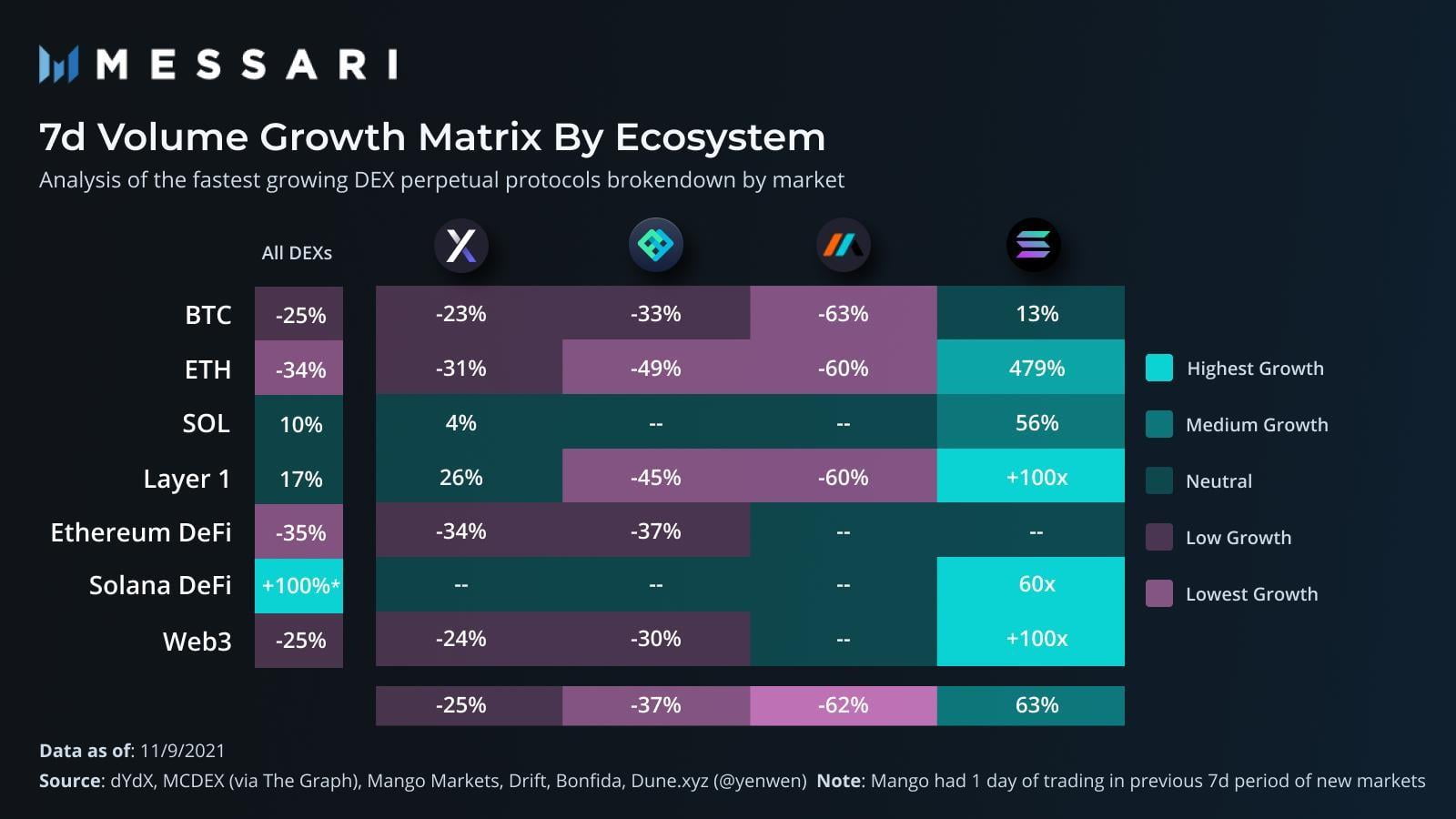

Trong một môi trường mà các Perpetual DEXs hàng đầu khác chứng kiến sự sụt giảm khá lớn về khối lượng hàng tuần, Solana là hệ sinh thái duy nhất chứng kiến sự mở rộng về khối lượng. Một phần của điều này được thúc đẩy bởi sự quan tâm liên tục đến thị trường Solana Defi mới của Mango (MNGO, SRM, RAY, COPE).

Trong một môi trường mà các Perpetual DEXs hàng đầu khác chứng kiến sự sụt giảm khá lớn về khối lượng hàng tuần, Solana là hệ sinh thái duy nhất chứng kiến sự mở rộng về khối lượng. Một phần của điều này được thúc đẩy bởi sự quan tâm liên tục đến thị trường Solana Defi mới của Mango (MNGO, SRM, RAY, COPE).

Tuy nhiên, phần lớn sự tăng trưởng đến từ sự quan tâm ngày càng tăng nhanh đối với thị trường SOL hiện có, với mức tăng trưởng 56% so với tuần trước. Ngay cả các thị trường khác như ETH và BTC cũng tăng trưởng tích cực so với mức tăng trưởng âm hàng tuần trên dYdX, MCDEX và Perpetual Protocol.

Tăng trưởng trong vòng 7 ngày là một mẫu có kích thước nhỏ, tuy nhiên, Solana có các giao thức vĩnh viễn phi tập trung phát triển nhanh nhất. Câu hỏi được đặt ra: bao nhiêu phần trăm tăng trưởng liên quan đến việc định giá token hệ sinh thái Solana?

So sánh định giá

Thực tế là khá nhiều. Hãy nhìn qua MNGO token vì nó + 93% khối lượng hệ sinh thái Solana, hiện đang giao dịch với gấp đôi khối lượng trong 7 ngày (426 triệu USD CMC và 206 triệu USD khối lượng hàng tuần). Tuy nhiên, dYdX đang giao dịch ở mức 0,06x so với khối lượng 7 ngày của mình, đây là mức bội số định giá thấp nhất đáng kể trong ngành. Điều này có nghĩa là Mango đang giao dịch ở mức định cao hơn 37 lần so với dYdX tương quan với khối lượng của chúng (có liên quan trực tiếp đến doanh thu sàn giao dịch giao thức).

Giờ đây, việc cô lập thị trường vĩnh viễn của Mango khỏi các hoạt động còn lại của giao thức là không hoàn toàn công bằng. Chúng ta thừa nhận rằng theo thời gian thị trường hợp đồng vĩnh viễn của Mango sẽ xóa sổ các hoạt động giao dịch ký quỹ. Đó là một hoạt động khá lớn, hơn khoảng 50% so với khối lượng hợp đồng vĩnh viễn của Mango.

Đối với hoạt động thị trường tiền tệ, thừa nhận việc giảm giao dịch ký quỹ sẽ làm giảm hiệu suất sử dụng và với việc Mango không tính phí vay, chúng ta có thể chiết khấu phần này khỏi định giá. Vì vậy, kết hợp khối lượng giao dịch ký quỹ và khối lượng vĩnh viễn cho Mango, định giá CMC cho khối lượng 7 ngày là 0,9x. Con số đó vẫn lớn hơn khoảng 15 lần so với dYdX và lớn hơn 4 lần so với định giá lưu hành của MCDEX.

Tất cả chỉ để nói rằng mặc dù hệ sinh thái hợp đồng vĩnh viễn Solana phát triển nhanh nhất trong lĩnh vực, nhưng có một lượng tăng trưởng hợp lý được giả định trong việc định giá các token ở thời điểm hiện tại.

Tổng kết

Solana có nhiều chất xúc tác và câu chuyện khác nhau trên các lĩnh vực. Trở thành một trong những điểm đến sớm nhất cho trader và là điểm đến mà chúng ta thấy bước đầu diễn ra với sự thành công tương đối ổn.

Các chỉ số và khối lượng tổng thể gần như không theo kịp với dYdX hiện đang dẫn đầu lĩnh vực perpetual, nhưng có một điểm tích cực là cơ sở người dùng hâm mộ nồng nhiệt hệ sinh thái Solana. Chưa kể đến một trong những giao thức được mong đợi nhất trong lĩnh vực này – Drift Protocol - vẫn chưa mở quyền truy cập chính thức vào tất cả cơ sở người dùng của Solana.

Đó là tiền đề để cơ sở người dùng tiếp tục phát triển - đặc biệt với các chất xúc tác chính như trình duyệt Brave, đã mang lại 42 triệu người dùng đang hoạt động cho Solana. Sẽ rất xứng đáng nếu chúng ta tiếp tục quan sát sự phát triển của hệ sinh thái SOL trong những tuần tới để theo dõi tốc độ bắt kịp các perpetual DEX khác trên thị trường.

Bài viết được Bui Huynh Nhu Phuong thuộc FXCE Crypto biên tập từ “The Perpetual SOL Rise” của tác giả Dustin Teander, với mục đích cung cấp thông tin và phi lợi nhuận. Chúng tôi không khuyến nghị đầu tư và không chịu trách nhiệm cho các quyết định đầu tư liên quan đến nội dung bài dịch.