Luận điểm chính

- Các protocol quyền chọn DeFi on-chain gần đây đã thu hút sự chú ý của người mua lẻ vì lợi suất hấp dẫn và các thuộc tính phòng ngừa rủi ro cốt lõi mà họ sở hữu.

- Premia là protocol tùy chọn on-chain duy nhất trên EVM cung cấp các tùy chọn kiểu Mỹ, bỏ qua cấu trúc ngày hết hạn cứng nhắc như các quyền chọn kiểu châu Âu.

- Premia tận dụng kiến trúc ngang hàng, tổng hợp tính thanh khoản, cho phép định giá hiệu quả các quyền chọn.

- Định giá quyền chọn on-chain yêu cầu phát triển các bề mặt biến động và đòn bẩy xung quanh cung và cầu. Premia đang thiết kế kiến trúc của mình dựa trên những nguyên tắc này.

- Protocol của Smart Deposit Optimization Framework (framework tối ưu hoá nạp tài sản thông minh) có mục đích làm cho các chiến lược quyền chọn dễ tiếp cận với nhiều người hơn.

- Thị trường mà Premia hoạt động đang ở giai đoạn sơ khai và sự thành công sẽ phụ thuộc vào khả năng thu hút người mua quyền chọn trên quy mô lớn của các protocol.

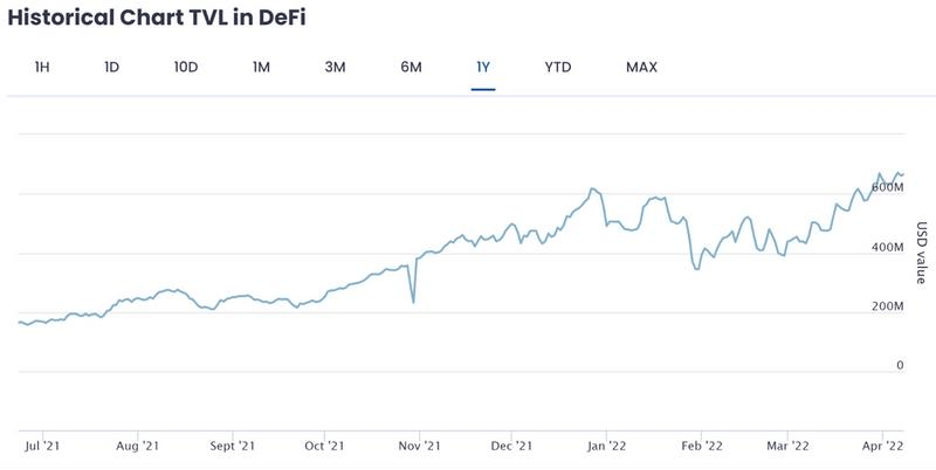

Quyền chọn là một phần quan trọng của thị trường TradFi nhưng chúng đã chứng kiến việc áp dụng chậm trong DeFi. Tuy nhiên, các giao thức quyền chọn DeFi đã nhận thấy sự gia tăng lãi suất trong năm ngoái, và đặc biệt là trong tháng trước.

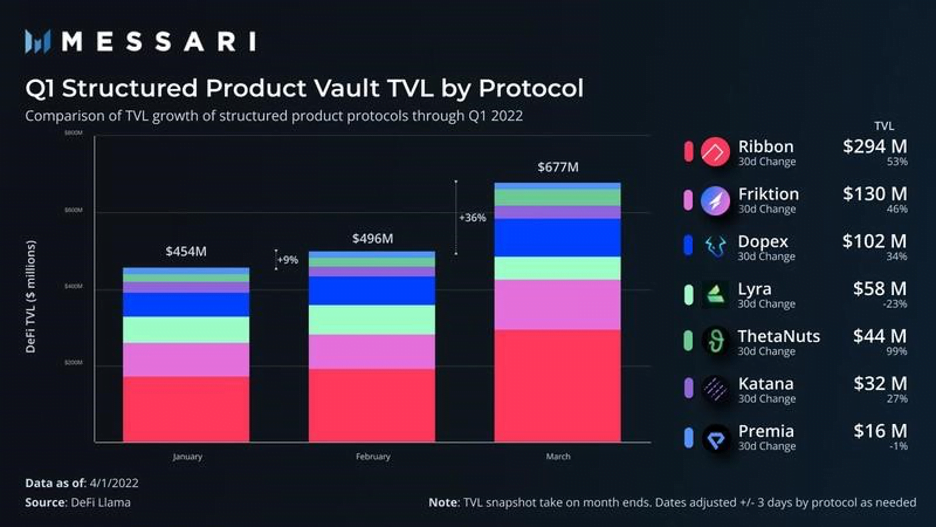

Vào 01/03, TVL trên tất cả các protocol quyền chọn là 446,6 triệu USD và vào ngày 31 tháng 3, TVL là 665,6 triệu USD. Mặc dù có những biến động nhỏ trong suốt tháng, nhưng TVL trên các protocol quyền chọn đã tăng gần 50% trong tháng 3.

Các vault quyền chọn DeFi – đặc biệt là Yearn – đã trở nên phổ biến với các nhà đầu tư nhỏ lẻ. Điều này là vì lý do chính đáng. Chúng dễ tiếp cận, sử dụng tương đối đơn giản và mang lại lợi suất cơ bản cao.

Bằng cách chỉ cần gửi tài sản vào một vault, các nhà đầu tư bình thường có quyền truy cập vào phí bảo hiểm quyền chọn mà không cần phải giao dịch trực tiếp với các quyền chọn. Ngoài lợi nhuận từ phí bảo hiểm tùy chọn, người dùng có thể kiếm được phần thưởng token và lợi nhuận staking.

Các vault quyền chọn DeFi có hai loại, độc lập và trọn gói với AMM (peer-to-pool). Phương thức sau có mục đích tổng hợp thanh khoản trên các loạt quyền chọn. Tuy nhiên, các AMM được thiết kế để giao dịch giao ngay. Do đó, các protocol “peer-to-pool” này phải sửa đổi mô hình thanh khoản pooled AMM để làm cho nó phù hợp với phần lồi của các tùy chọn.

Premia là một protocol tùy chọn gốc DeFi đã và đang tạo ra lợi nhuận đặc biệt hấp dẫn cho người dùng. Dự án đang áp dụng một cách tiếp cận sáng tạo cho cả thiết kế AMM và làm cho các quyền chọn DeFi thân thiện với người dùng nhỏ lẻ.

Trong bài báo cáo này, chúng ta sẽ tìm hiểu tổng quan về protocol Premia, nước sốt bí mật của nó, tokenomics, traction, bối cảnh cạnh tranh và các yếu tố rủi ro. Hãy bắt đầu với một loạt các protocol tùy chọn DeFi.

Tổng quan các Giao thức DeFi Options

Có hai loại protocol quyền chọn on-chain: thị trường và sản phẩm có cấu trúc. Cho đến nay, các vault sản phẩm có cấu trúc đã thúc đẩy phần lớn việc áp dụng.

Thị trường tạo ra hợp đồng quyền chọn thực tế và tạo điều kiện thuận lợi cho việc mua và bán. Các protocol như Opyn, PsyOptions, và Zeta đều vận hành một sổ lệnh truyền thống.

Các protocol sản phẩm có cấu trúc nằm trên các thị trường tùy chọn và cung cấp vaults để người dùng gửi tiền vào. Mỗi vault thực hiện một chiến lược lợi nhuận dựa trên các tùy chọn đã xác định. Tương tự như Yearn, các protocol này đang giảm bớt sự phức tạp cho người dùng. Các vault sản phẩm có cấu trúc nổi bật nhất tham gia vào các chiến lược covered-calls và/hoặc cash-margined puts.

Thị trường pool thanh khoản kết hợp hai cách tiếp cận, tìm nguồn cung ứng thanh khoản và các tùy chọn bảo lãnh phát hành trong cùng một protocol. Chúng còn được gọi là thị trường “peer-to-pool” và thường sử dụng phương pháp pool thanh khoản (AMM) so với sổ lệnh. Premia thuộc loại này với cách tiếp cận DeFi-native cho các tùy chọn.

Premia là gì?

Nhiệm vụ của Premia là cho phép mọi người mua và bán các quyền chọn kiểu Mỹ một cách công bằng và hiệu quả về tính thanh khoản. Nó cung cấp các tuỳ chọn mua và bán bảo hiểm phát hành thông qua các vault đang thu hút các nhà đầu tư bán lẻ đang tìm kiếm lợi nhuận. Mặt khác của giao dịch do trader đảm nhận.

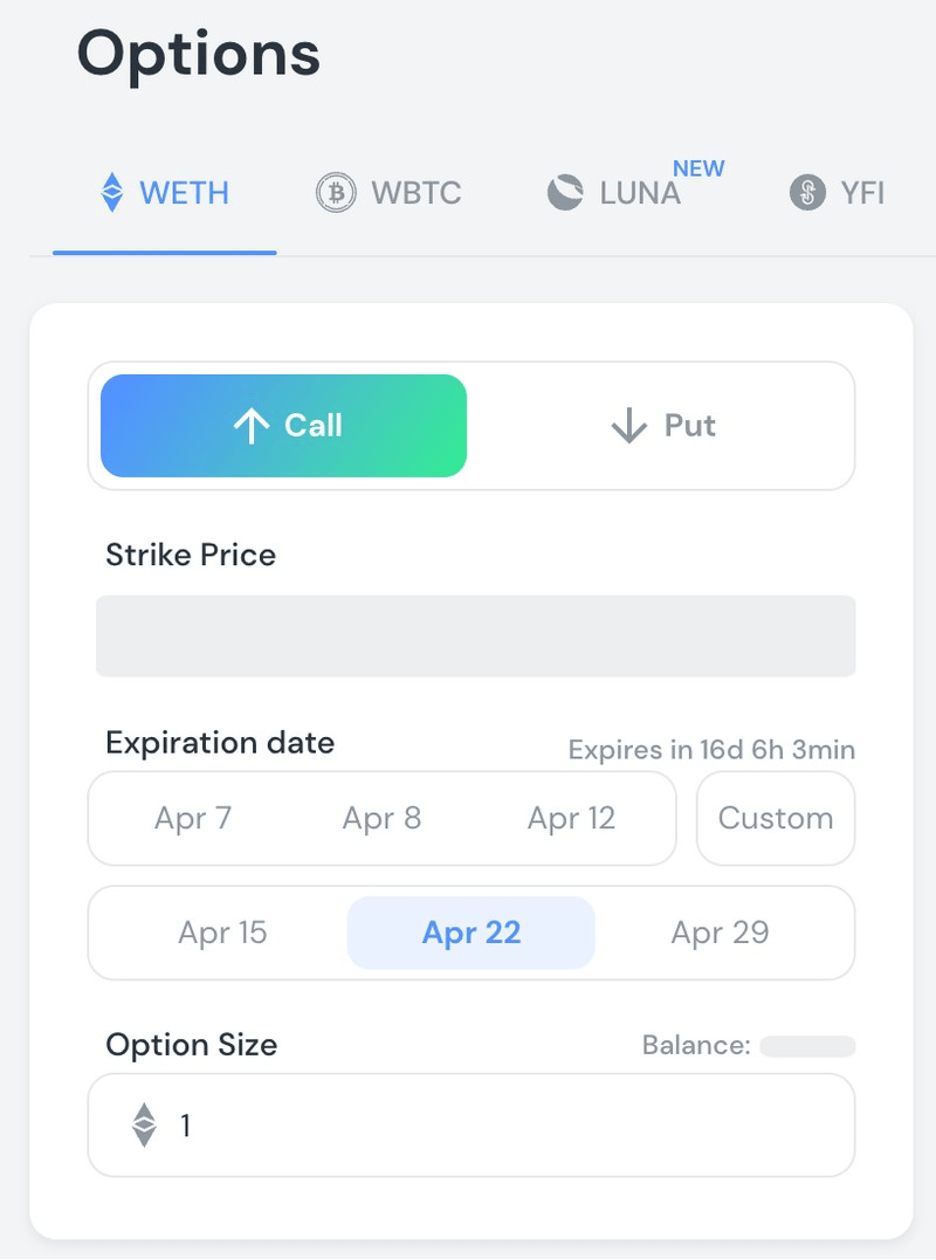

Premia hiện đang cung cấp quyền chọn mua và bán cho ETH, BTC, LUNA, YFI, LINK, ALCX và alETH. Protocol được triển khai trên Ethereum, Arbitrum và BSC. Tổng giá trị bị khóa (TVL) trên Ethereum, Arbitrum và BSC lần lượt là 6,34 triệu USD, 8,81 triệu USD và 11,03 nghìn USD.

Premia hoạt động như thế nào?

Pool thanh khoản

Mỗi cặp tài sản có sẵn có một pool lệnh call và lệnh put. Call pool được bảo lãnh trong tài sản cơ sở và put pool được bảo lãnh trong DAI. Cấu trúc hai pool cho phép các LPs kiểm soát các chiến lược nào sẽ được bảo hiểm. Nói cách khác, nhu cầu từ người mua và người bán (giá thực tế, ngày hết hạn, kích thước) không nhất thiết phải khớp nhau.

Điều này hoàn toàn trái ngược với mô hình sổ lệnh truyền thống, nơi các thông số này thường phải căn chỉnh.

Dòng giao dịch

Người dùng chỉ cần chỉ định chi tiết tùy chọn mong muốn (loại tùy chọn, cặp tài sản, giá thực hiện, ngày hết hạn, số lượng) và pool sẽ trả về một báo giá. Sau đó, người dùng thực hiện giao dịch trong một giao dịch on-chain. Tùy chọn được biểu thị dưới dạng token ERC-1155, cho phép chuyển hoặc thực hiện bất kỳ lúc nào sắp hết hạn hoặc trước khi hết hạn.

Tiêu chuẩn ERC-1155 cho phép các protocol ánh xạ các quyền và nghĩa vụ quyền chọn không cân bằng giữa người mua và người bán. Nó hỗ trợ các hoạt động trên số lượng không giới hạn và các loại token không thể thay thế trong cùng một hợp đồng thông minh.

Thực hiện và Giải quyết

Quyền chọn có thể được thực hiện vào bất kỳ lúc nào sau khi mua, toàn bộ hoặc một phần. Nếu tại thời điểm hết hạn, một quyền chọn là bằng tiền, thì khoản payoff sẽ bị khóa. Sau đó, chủ sở hữu có thể yêu cầu quyền chọn này bất kỳ lúc nào sau khi hết hạn. Các quyền chọn được thanh toán bằng tiền mặt.

Sell Feature được ra mắt gần đây cho phép các nhà giao dịch bán các quyền chọn trở lại pool bất kỳ lúc nào. Trước đây, các nhà giao dịch phải tìm một đối tác chấp nhận giao dịch trên thị trường NFT để bán các quyền chọn của họ trước khi hết hạn. Tính năng này cũng mang lại lợi ích cho các nhà cung cấp thanh khoản vì họ có thể rút vốn sớm hoặc đặt vốn vào một vị thế mới, cho phép nhận được tiền trên một số vị thế.

Kế toán pool & Lợi nhuận LP

Kế toán FIFO. LP chọn một pool và số tiền họ muốn gửi. Các khoản tiền gửi được sắp xếp theo trình tự nộp trước, xuất trước. Để tạo điều kiện thuận lợi cho việc này, tất cả thanh khoản có sẵn (hoặc “Free Capital” – Vốn tự do) trong một pool, được sắp xếp theo các khoảng thời gian. Mỗi khoảng thời gian được xác định bởi: (1) địa chỉ ví LP, (2) số khoảng thời gian, (3) kích thước khoảng thời gian (theo điều kiện tiền tệ).

Lệnh mua sẽ quét xem bao nhiêu khoảng thời gian thanh khoản cần để đáp ứng quy mô vị thế. Giao dịch sẽ tạo ra các token ERC-1155 cho tất cả các chủ sở hữu khoảng LP có liên quan. Khi quyền chọn được mua, mỗi khoảng thời gian thanh khoản sẽ được cập nhật. Giao dịch cũng mint token ERC-1155 cho người mua, nhúng tất cả các thông số quyền chọn.

Thực hiện quyền chọn & giải quyết. Khi một quyền chọn được thực hiện, vị thế được thanh toán trong cùng một giao dịch. Người nắm giữ quyền chọn sẽ nhận được khoản hoàn trả và số vốn mới được giải phóng được trả lại cho pool.

Rút tiền. Các nhà cung cấp thanh khoản có thể rút vốn miễn phí chưa sử dụng của họ trong một pool bất kỳ lúc nào. Nếu LP muốn loại bỏ vốn đang hoạt động (tùy chọn được bảo lãnh) khỏi một pool, họ có hai lựa chọn:

- Trả giá pool để bán quyền chọn cho một người bảo lãnh phát hành khác trong pool;

- Sử dụng tính năng “Gradual Withdrawal” (Rút tiền dần dần) để ngăn vốn của họ được sử dụng để bảo lãnh các tùy chọn trong tương lai sau khi hết hạn.

Protocol kiếm tiền như thế nào?

Premia đang tính phí để hỗ trợ sự phát triển và tính bền vững lâu dài của protocol:

- Người mua quyền chọn bị tính phí protocol 3% tại thời điểm mua được tính trên giá cơ sở của quyền chọn và được bao gồm trong báo giá;

- LP được tính phí sử dụng 2,5% (xem bên dưới).

Một đề xuất thành công gần đây đã thay thế Phí thực hiện 3% bằng Phí sử dụng. Vấn đề với Phí thực hiện là (1) nó tính phí người mua quyền chọn lần thứ hai cho cùng một giao dịch và (2) không tính phí đối với các quyền chọn đã hết hạn sử dụng tiền nhưng đã sử dụng vốn. Tất cả những điều này dẫn đến các ưu đãi phí không cân bằng.

Phí sử dụng mới là 2,5% lãi suất hàng năm. Nó được tính toán đến cả lượng vốn bị khóa và khoảng thời gian vốn được sử dụng. Phí được LP thanh toán khi giải quyết (thực hiện, bán thứ cấp hoặc hết hạn) và được lấy từ tài sản thế chấp được lưu trữ trong quyền chọn.

Để thưởng cho những người ủng hộ lâu dài của protocol, 80% phí được trả dưới dạng phí protocol cho các $PREMIA staker. 20% phí còn lại nộp vào kho bạc PREMIA.

Chi phí protocol bao gồm các dịch vụ Chainlink (nguồn cấp dữ liệu giá, nút, thủ tục), lập chỉ mục trên chuỗi của The Graph và dịch vụ DB / API mã nguồn mở và triển khai hợp đồng. Tất cả những điều này phải được duy trì trên cơ sở từng chuỗi.

Bí mật của Premia

Sử dụng mô hình AMM giao ngay cho các tùy chọn

Tính thanh khoản được nhóm lại (cấu trúc AMM) có lợi. Tuy nhiên, một bonding curve AMM đơn giản chỉ tính đến những thay đổi trong dự trữ token. Định giá quyền chọn tính đến nhiều biến số: giá giao ngay, sự biến động của tài sản cơ sở, lãi suất phi rủi ro, giá thực hiện và thời hạn của quyền chọn. Tất cả những điều này đều biến động và thay đổi trên cơ sở thương mại.

Các quyền chọn TradFi thường được định giá bằng Mô hình Black-Scholes (BSM). Để thiết lập một mức giá cân bằng mạnh mẽ trong các quyền chọn AMM, điều quan trọng là phải thiết lập một đầu vào chính xác cho sự biến động và tính đến các luồng thị trường.

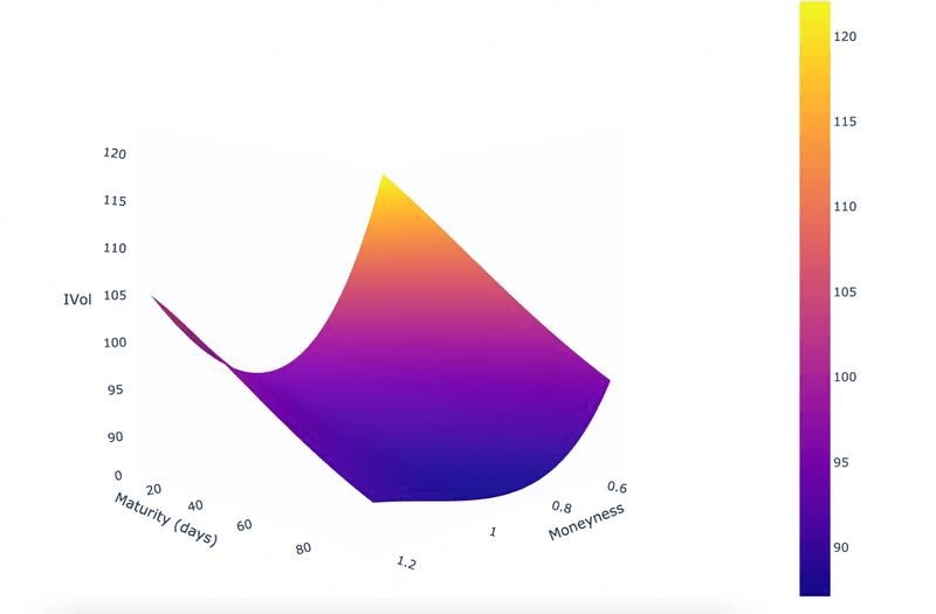

Sự biến động thường được ước tính bằng cách xem xét cả sự biến động lịch sử và sự “bề mặt biến động.” Cái sau là một đại diện ba chiều về sự biến động ngụ ý, có thể quan sát được của các tùy chọn hiện có trên tài sản từ một loạt các mức giá thực tế và ngày hết hạn. Các bề mặt biến động rất phức tạp để thiết lập onchain và cần phải được tổ chức off-chain hoặc gần như off-chain.

Premia đang cung cấp một giải pháp mới cho những vấn đề này với bề mặt biến động ngụ ý của nó và các tính năng c-level. Ngoài ra, nó nhằm mục đích làm cho các tùy chọn DeFi có thể tiếp cận được với nhiều đối tượng hơn. Thông qua framework tối ưu hóa tiền gửi thông minh, protocol cung cấp các danh mục đầu tư mẫu cho các nhà cung cấp thanh khoản.

Hãy cùng xem xét những yếu tố chính của “nước sốt bí mật” của Premia.

Bề mặt biến động ngụ ý

Bề mặt biến động ngụ ý trực tiếp rất quan trọng để cung cấp ước tính chính xác về giá thanh toán bù trừ thị trường của một quyền chọn dựa trên các điều kiện thanh khoản hiện có trên thị trường DeFi. Trong trường hợp không có một công cụ như vậy trong DeFi, Premia đã tung ra Volatility Surface oracle cho riêng mình. Nó được tính toán off-chain và báo cáo định kỳ bề mặt được cập nhật thông qua Chainlink.

Để xây dựng bề mặt, Premia sử dụng sự kết hợp có trọng số theo khối lượng của dữ liệu tùy chọn CEX liquid nhất, cùng với dữ liệu từ các giao dịch được thực hiện trên nền tảng Premia.

Hình ảnh trên mô tả bề mặt biến động của quyền chọn mua BTC vào khoảng tháng 10 năm 2021. Nguồn: Premia Gitbook

C-Level

C-level là một cơ chế cân bằng để giải quyết những thiếu sót của BSM, sử dụng các giả định đơn giản hóa và bỏ qua (1) cung và cầu thị trường, (2) cách thức thực hiện kiểu “Mỹ” và (3) động lực biến động theo tài sản cụ thể.

Cơ chế là một hệ số dao động dựa trên tính thanh khoản theo thời gian thực và nhu cầu về quyền chọn mua. Khi hệ số được nhân với giá quyền chọn do BSM xác định, hệ số này sẽ điều chỉnh mức giá trong các nhóm quyền chọn theo cung và cầu của thị trường.

Framework tối ưu hóa tiền gửi thông minh

Framework tối ưu hóa tiền gửi thông minh cung cấp sự tối ưu hóa danh mục đầu tư cho các LP. Framework này cung cấp cho các danh mục đầu tư ví dụ LP có thể giúp tối ưu hóa lợi nhuận theo điều kiện cung và cầu của thị trường địa phương. Nó cho phép người dùng tự động tối ưu hóa số tiền gửi vào pool của họ để có tác động tối thiểu đến mức giá pool.

Token Premia là gì?

Token $PREMIA của Premia là một token quản trị và tiện ích ERC-1155.

Nguồn cung token của Premia được cố định ở mức 100 triệu. Việc phân phối token ban đầu gồm 10 triệu token PREMIA được tiến hành vào ngày 7 tháng 2 năm 2021. Trong số 90 triệu token còn lại, 10 triệu đã được phân bổ cho nhóm sáng lập. Hơn nữa, Premia đã phân bổ 20% cho Quỹ Phát triển của mình, 5% cho tiếp thị và giáo dục, và 5% cho các khoản tài trợ cho hệ sinh thái.

Theo CoinGecko, nguồn cung lưu hành hiện là 10,6 triệu USD. Nguồn cung lưu hành không bao gồm 10 triệu được phân bổ cho nhóm sáng lập vì những người này vẫn bị khóa trong lịch vesting. Vốn hóa thị trường được pha loãng hoàn toàn của Premia là giá trị của toàn bộ nguồn cung token theo giá hiện tại, là 167 triệu USD vào ngày xuất bản.

$PREMIA tích lũy giá trị cho chủ sở hữu token thông qua chương trình khai thác thanh khoản và cơ chế staking. Quỹ khai thác thanh khoản cross-chain của Premia đã được phân bổ token cao nhất ở mức 30%. Các nhà cung cấp thanh khoản nhận được token $PREMIA như một khoản bồi thường cho việc cho vay tài sản của họ. Các staker $PREMIA

thu phần lớn, ước tính khoảng 80%, phí của protocol. Tất cả các chủ sở hữu $PREMIA đều nhận được quyền quản trị, có nghĩa là họ có thể bỏ phiếu cho các đề xuất và quyết định protocol mới. Những người sở hữu ít nhất 100 USD token $PREMIA có thể gửi Đề xuất Cộng đồng về những thay đổi đối với các tính năng của Premia và lộ trình trong tương lai của protocol.

Traction và bối cảnh cạnh tranh

Traction

TVL của Premia tương đối thấp hơn các protocol tùy chọn hàng đầu như Dopex và Ribbon Finance. Tuy nhiên, Premia dường như tối ưu hóa hiệu quả sử dụng vốn một cách hiệu quả. Lấy dữ liệu của Dune cho các pool ETH, WBTC và Link của Premia, nó tạo ra 25% lợi tức hàng năm trên tài sản (ROA) cho tháng 3 năm 2022. Con số này hơn 3,6% đối với Yearn và 30% đối với Ribbon trong cùng kỳ.

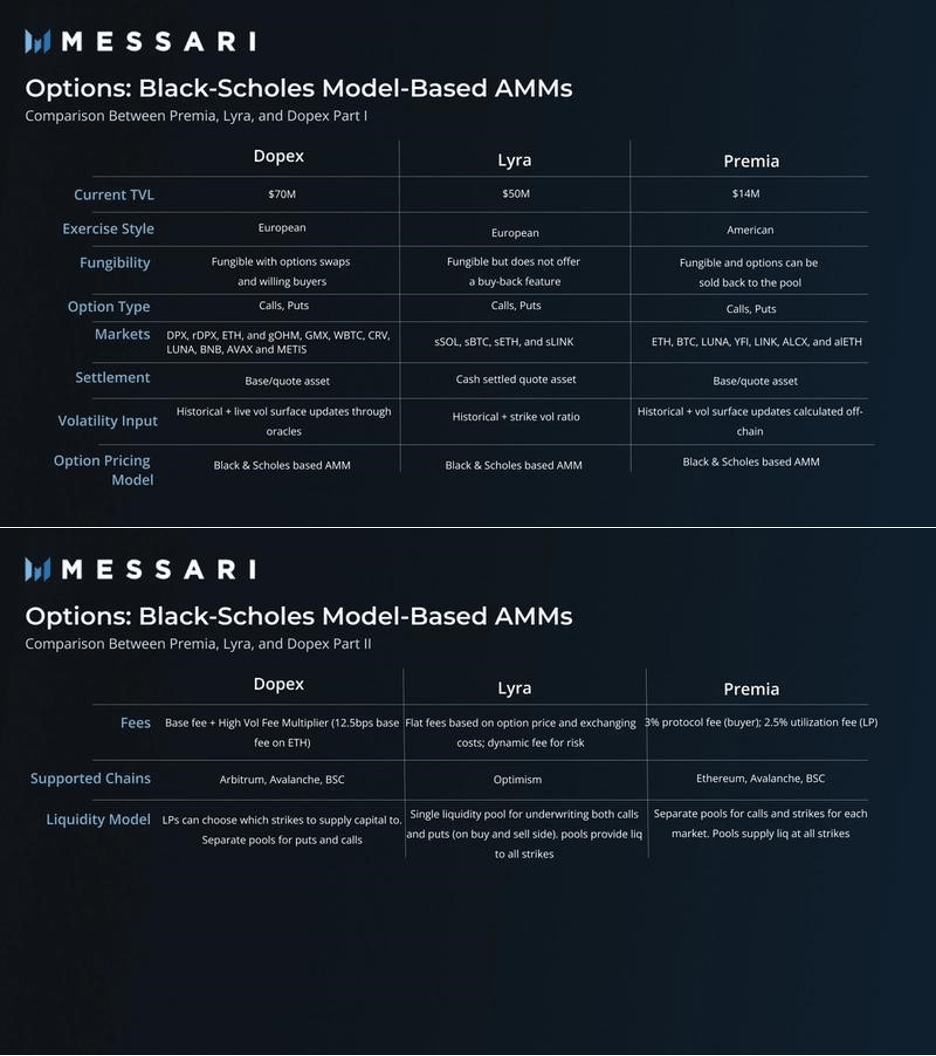

Bối cảnh cạnh tranh

Bảng dưới đây so sánh Premia với các đối thủ cạnh tranh chính sử dụng mô hình ngang hàng tương tự. Mặc dù nhỏ hơn về TVL, Premia là protocol duy nhất cung cấp các tùy chọn với các cách thức thực hiện kiểu Mỹ. Khả năng thay thế của các token của nó cũng nổi bật.

Thông tin trên được lấy từ nhiều nguồn, bao gồm Premia Gitbook, Dopex Gitbook, Lyra Gitbook, Etherscan, và DeFi Llama.

Rủi ro

Sự chấp nhận của người dùng

Mô hình tùy chọn DeFi on-chain vẫn còn sơ khai. Mặc dù nhu cầu bán lẻ về lợi nhuận rất mạnh, nhưng thách thức nằm ở việc tìm ra mặt khác của giao dịch onchain. Các protocol như Ribbon tìm người mua off-chain (thường là các nhà tạo lập thị trường). Sự thay đổi trong hành vi của người dùng rất quan trọng để các protocol như Premia mở rộng quy mô.

Quyền chọn kiểu Mỹ là con dao hai lưỡi

Cách thức thực hiện kiểu Mỹ là phổ biến nhất trong TradFi và Premia là protocol duy nhất cung cấp quyền chọn kiểu Mỹ trên EVM. Tuy nhiên, quyền chọn kiểu Mỹ khó định giá hơn và cũng mang nhiều rủi ro LP hơn. Các quyền chọn của Mỹ có nhiều thách thức hơn về giá vì mô hình định giá Black-Scholes truyền thống

bỏ qua việc định giá biến động của tài sản cho đến khi hết hạn. Các mô hình định giá quyền chọn khác được thiết kế cho các quyền chọn kiểu Mỹ bao gồm mô hình định giá Tree/Binomial, có thể khó kết hợp trên các nền tảng phi tập trung. Quyền chọn kiểu Mỹ gánh chịu rủi ro LP do thiếu khả năng thanh khoản do thực hiện sớm. Nhóm Premia cố gắng giảm thiểu rủi ro này bằng cấu trúc khuyến khích, được thiết kế để thu hút LP khi tính thanh khoản thấp.

Cạnh tranh

Premia cũng phải đối mặt với sự cạnh tranh từ cả các công cụ phái sinh DeFi thay thế như hoán đổi vĩnh viễn (perps) và các đối thủ cạnh tranh sử dụng mô hình vault quyền chọn chiếm ưu thế hơn mà Ribbon sử dụng.

Sự khác biệt

Giống như ở bất kỳ thị trường nào, sự khác biệt so với các đối thủ cạnh tranh là chìa khóa để thu hút cơ sở khách hàng lâu dài. Một cách để Premia tạo sự khác biệt có thể là hỗ trợ các token phổ biến trước các đối thủ cạnh tranh của nó. Điều này đã được đền đáp cho Dopex vì đã sớm hỗ trợ OHM.

Kết luận

Thị trường quyền chọn DeFi vẫn còn sơ khai. Traction mà các thị trường quyền chọn này thu được trong vài tháng qua chủ yếu là từ phía cung. Các nhà cung cấp thanh khoản đang phát hiện ra rằng các protocol quyền chọn mang lại lợi nhuận tốt hơn so với một số nền tảng DeFi cũ, vốn đang thúc đẩy TVL và khối lượng trên các nền tảng tùy chọn DeFi.

Tuy nhiên, nhu cầu về quyền chọn vẫn còn tụt hậu. Mặc dù điều này mang đến những thách thức, nhưng nó cũng tạo ra cơ hội cho các protocol như Premia đổi mới.

Nếu nhu cầu về quyền chọn trên thị trường DeFi cuối cùng giống với nhu cầu trên thị trường TradFi, thì Premia không cần phải chiếm một phần đáng kể thị phần để làm tốt. Thay vào đó, tương lai của Premia dựa vào cách nó thích ứng với điều kiện thị trường và phát triển các tính năng tiên tiến.

Bài viết được Bùi Huỳnh Như Phương biên tập từ “Premia: Introducing American Options to DeFi” của tác giả Helen Huang; với mục đích cung cấp thông tin và phi lợi nhuận. Chúng tôi không khuyến nghị đầu tư và không chịu trách nhiệm cho các quyết định đầu tư liên quan đến nội dung bài dịch.

—————————————————

👉 Theo dõi FXCE Ventures

Group Chat | Research Hub | FXCE Spotlight | Tổng hợp airdrop | FXCE Pool Coin