Nội dung chính

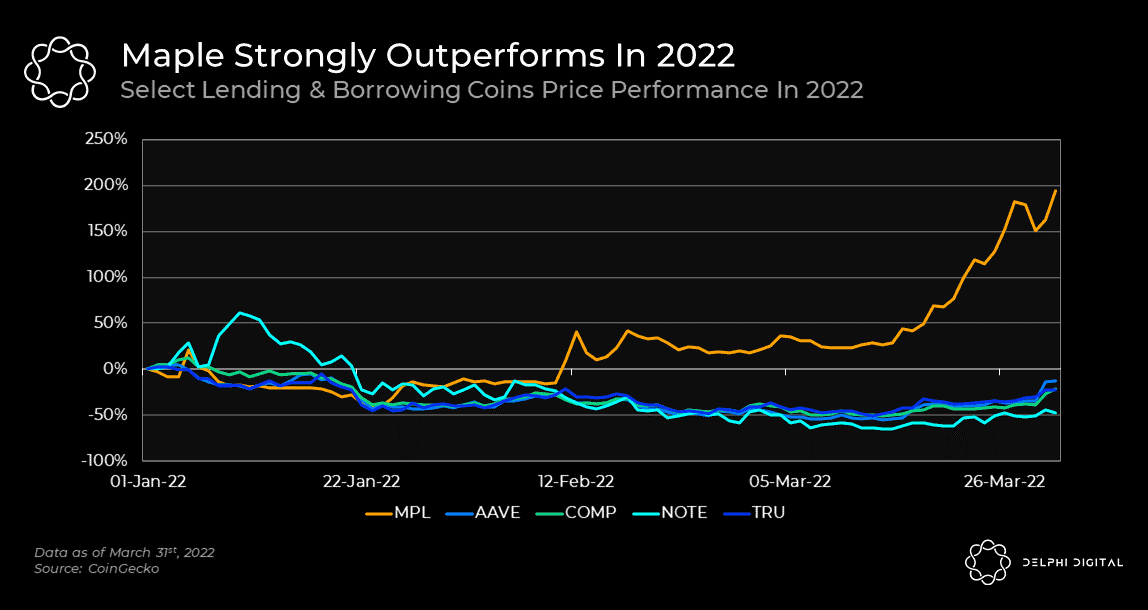

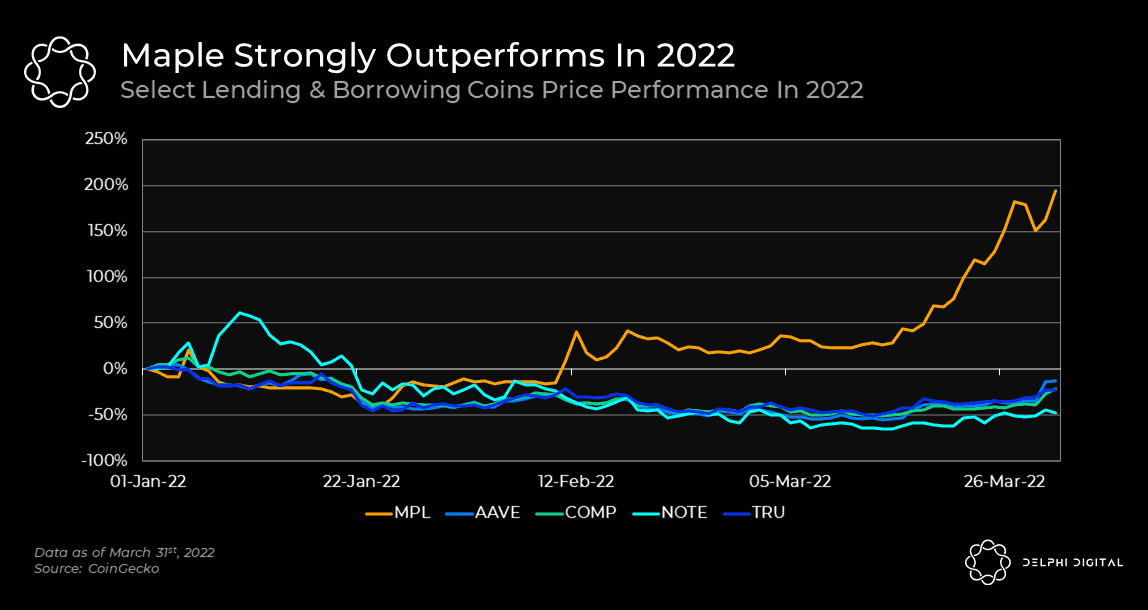

- Maple Finance tìm cách giải quyết việc cho vay dưới chuẩn (hình thức cho vay với tài sản thế chấp ít hơn tài sản vay) trong crypto. Tốc độ tăng trưởng của Maple rất ấn tượng, cấp vốn cho các khoản vay hơn 580 triệu USD trong quý 1 năm 2022 và đặt mục tiêu đạt mức 5 tỷ USD vào cuối năm nay. Token gốc MPL của dự án cũng hoạt động cực kỳ tốt khi tăng gần 200% kể từ đầu năm.

- Maple cung cấp các khoản vay dưới chuẩn thông qua mô hình pool đại diện (pool delegate). Các bên đại diện là các công ty thương mại có uy tín như Alameda, Maven 11 và Orthogonal Trading quản lý các pool cho vay. Bên đại diện giới thiệu những người vay đáng tin cậy và thương lượng các điều khoản cho vay. Từ đó, người cho vay sẽ tùy chọn gửi tài sản vào các pool cho vay phù hợp với lợi nhuận mong muốn và nhận thưởng token MPL.

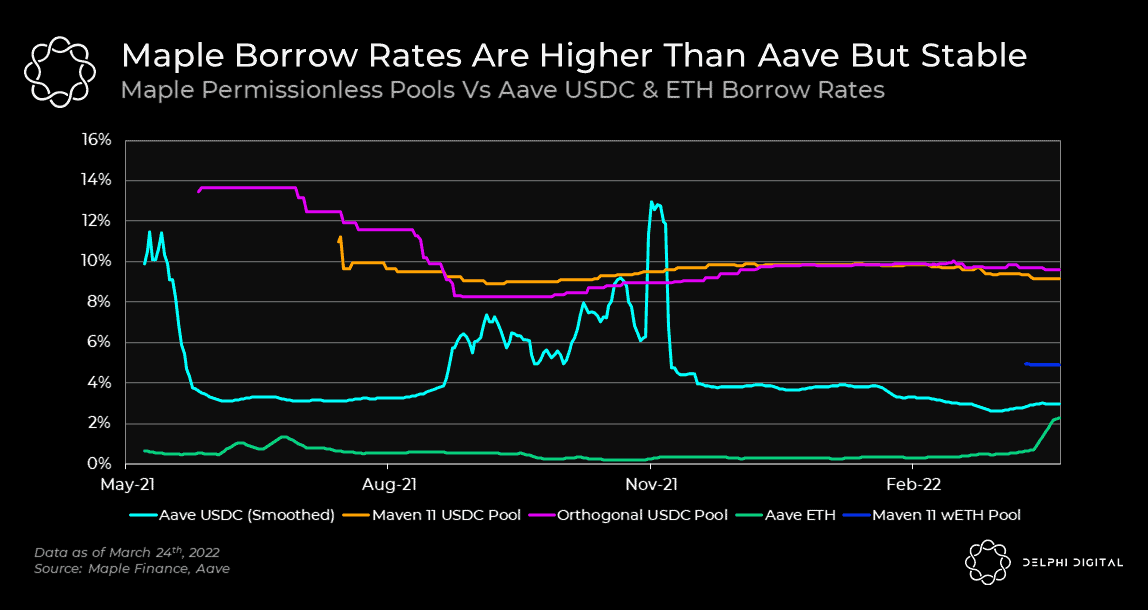

- Người đi vay hiện đang trả khoảng 9% cho các khoản vay USDC trên Maple so với 3% trên Aave. Mặc dù lãi suất cao hơn, nhưng việc vay trên Maple ổn định và không yêu cầu giảm vốn (capital down). Điều này làm cho các khoản vay trên Maple trở nên hấp dẫn đối với các doanh nghiệp cần vốn để phát triển.

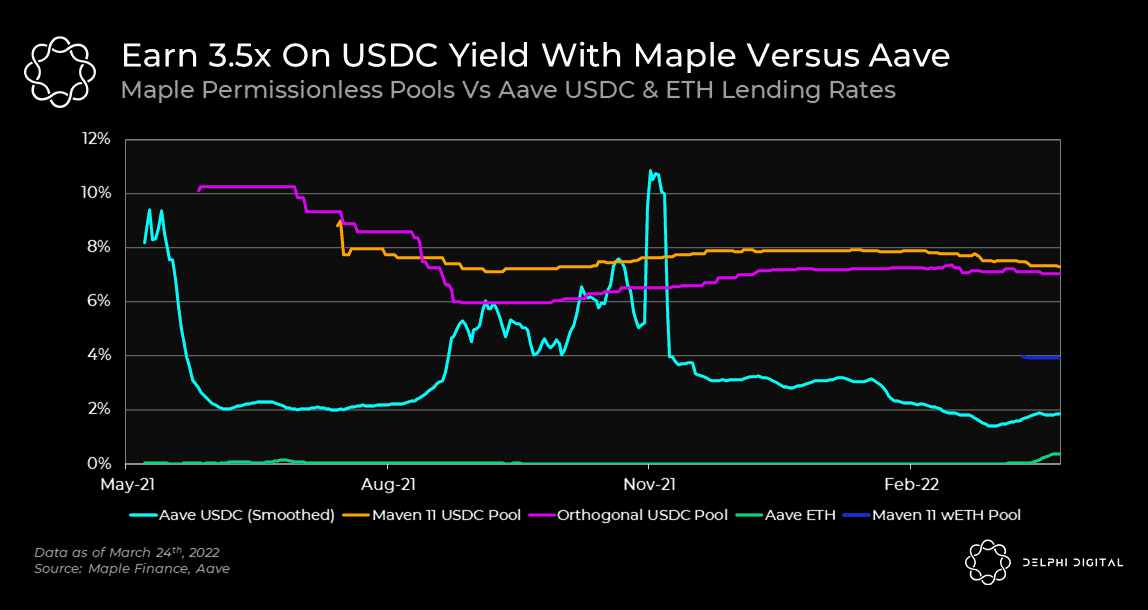

- Người cho vay có thể kiếm được gần 7% bằng cách gửi tài sản vào các pool USDC (+ 6-10% bằng token MPL), tốt hơn nhiều so với 2% của Aave. Lãi suất trên Maple bền vững và cao hơn nhiều so với Aave nhưng đi kèm đó là rủi ro về khả năng vỡ nợ của người đi vay.

- xMPL holder trực tiếp hưởng lợi từ kỳ hạn và số lượng các khoản vay được cấp trên nền tảng. Maple đang nhắm đến mục tiêu 5 tỷ USD vào cuối năm, con số này sẽ mang lại khoảng 8.4 triệu USD cho xMPL holder. Điều này tương ứng P/E xấp xỉ 25 lần trên nguồn cung lưu thông MPL, đây là con số khá hợp lý khi xem xét tốc độ tăng trưởng và tiềm năng mở rộng quy mô của dự án với mô hình pool đại diện hiện tại.

Cho vay dưới chuẩn chiếm thấp hơn 5% trong tổng 50 tỷ USD TVL trên các thị trường crypto. Trong tài chính truyền thống, phần lớn tín dụng được mở rộng theo kiểu không thế chấp hoặc dưới thế chấp, cho phép các công ty và cá nhân tiếp cận với nguồn vốn vay nợ hiệu quả.

Việc thiếu cơ sở hạ tầng xung quanh các khoản vay này như một nút thắt cổ chai hay một hạn chế lớn trong nền kinh tế crypto. Maple Finance cung cấp một giải pháp thông qua các khoản vay dưới chuẩn cho những người vay được chấp thuận đồng thời tận dụng khả năng tổng hợp và hiệu quả của các public blockchain.

Ngoài sự phát triển giao thức, token của Maple (MPL) đã có một khởi đầu tuyệt vời cho đến năm 2022, vượt trội hơn đáng kể so với các đối thủ cạnh tranh và trên cả thị trường cho vay nói chung.

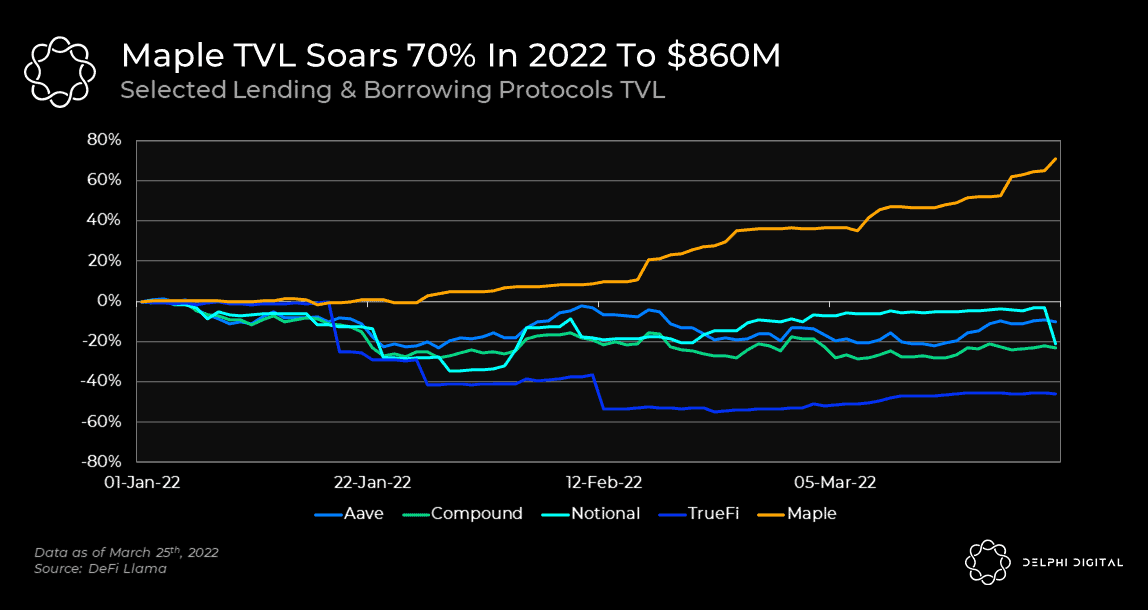

Hiệu suất vượt trội này từ Maple có thể là nhờ các nguyên tắc cơ bản được cải thiện so với các giao thức cho vay khác. Một số liệu mà chúng ta có thể sử dụng để minh họa điều này là so sánh TVL giữa các nền tảng. Trong trường hợp này, TVL là yếu tố phù hợp để đánh giá vì liên quan trực tiếp đến số lượng khoản vay mà các nền tảng này có thể hỗ trợ và từ đó có thể tạo ra doanh thu.

TVL của Maple đã tăng 70% trong năm 2022, hiện đạt 860 triệu USD. Con số này giúp Maple vượt qua Notional (420 triệu USD) và TrueFi (485 triệu USD), nhưng vẫn kém hơn đáng kể so với Compound (7 tỷ USD) và Aave (13 tỷ USD). Các nguyên tắc cơ bản dường như đang được cải thiện, vì vậy câu hỏi đặt ra là làm thế nào để Maple Finance tạo ra sự khác biệt trên thị trường?

How Maple Finance Works

Các giao thức như Aave và Compound yêu cầu người dùng cung cấp tài sản thế chấp cao hơn mức vay. Ngoài ra, lãi suất thả nổi tạo ra rủi ro cho người đi vay vì chi phí lãi suất luôn biến động và khó dự đoán. Các giao thức như Notional đã cố gắng giải quyết vấn đề này bằng cách cho vay với lãi suất cố định nhưng vẫn tiếp tục gặp phải rào cản về việc sử dụng vốn kém hiệu quả mà Aave và Compound đang đối mặt.

Ví dụ: trên các nền tảng phi tập trung này, người dùng cần thế chấp số ETH trị giá 125 USD để vay tối đa 100 USD. Các giải pháp này có ý nghĩa nếu người dùng muốn tăng số tài sản vay dựa trên danh mục đầu tư crypto của mình hoặc tiếp cận thanh khoản một phần mà không cần phải bán đi tài sản. Việc vay thế chấp vượt mức (overcollateralized borrowing) không phải là một lựa chọn khả thi cho các doanh nghiệp cần vốn để phát triển.

Maple cung cấp cơ sở hạ tầng tạo điều kiện cho các khoản vay dưới chuẩn cho nhiều người dùng trên thị trường. Do tính chất thế chấp dưới chuẩn, quy trình cho vay của Maple cần phải có sự thẩm định bổ sung và sự tập trung hóa ở mức độ nhất định so với một ứng dụng không cần cấp phép như Aave.

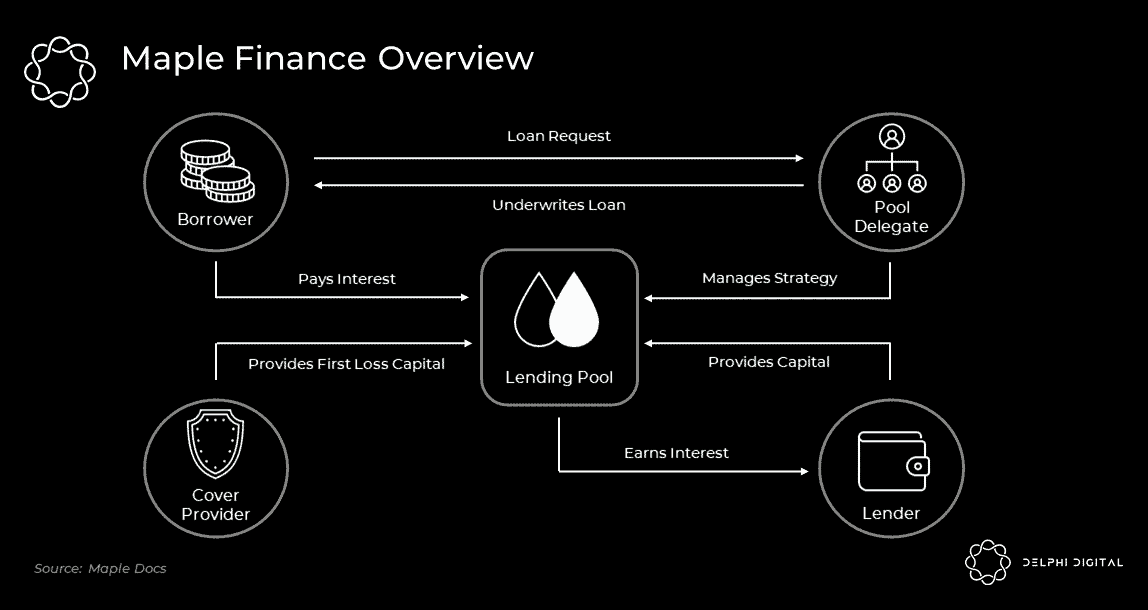

Những giả định về niềm tin bổ sung này cho phép tạo ra một thị trường hoàn toàn mới, đưa nguồn vốn vào tay các doanh nghiệp và lấp đầy khoảng trống cần thiết trong bối cảnh cấp vốn crypto. Hệ sinh thái Maple có bốn thành phần tham gia chính: các đại diện pool, người đi vay, người cho vay và nhà cung cấp dịch vụ bảo hiểm.

Đại diện pool là các công ty có uy tín như Alameda, Maven 11 và Orthogonal Trading quản lý các pool cho vay của riêng họ. Các đại diện của pool có thể mở các pool cho vay và cung cấp các khoản vay cho một loạt người đi vay đã được giới thiệu. Bên đại diện pool sẽ tiến hành thương lượng các điều khoản cho vay, thực hiện thẩm định đối với người đi vay và quản lý việc thanh lý tài sản thế chấp trong trường hợp vỡ nợ.

Maple tiếp cận những người cho vay muốn tìm kiếm lợi tức stablecoin cao hơn một cách bền vững. Tùy thuộc vào loại pool, người tham gia (bất kỳ ai hoặc người được whitelist) có thể cung cấp thanh khoản để kiếm lãi và token MPL thưởng.

Đây là điểm thú vị từ quan điểm của người cho vay. Orthogonal Trading USDC pool hiện đang trả lãi suất ở mức 6.9% APY không khuyến khích (unincentivized) cho USDC so với 2% trên Aave. Chênh lệch lãi suất này phản ánh rủi ro LPs bổ sung cho những người đi vay dưới chuẩn. Chúng ta sẽ so sánh các tỷ lệ và đánh đổi nhiều hơn trong phần tiếp theo.

Sau khi được giới thiệu, người đi vay có thể thương lượng các khoản vay với đại diện của pool về lãi suất cố định và thời gian đáo hạn. Điều này có lợi cho người đi vay vì họ có thể vay một cách hiệu quả với chi phí dự đoán trước.

Cuối cùng, chúng ta có các nhà cung cấp bảo hiểm (cover provider). Đây là những người dùng cung cấp “vốn lỗ đầu tiên hay first loss capital”, là bên sẽ chịu tổn thất đầu tiên của các pool cho vay trong trường hợp vỡ nợ. Các nhà cung cấp bảo hiểm nhận được 10% lãi suất do pool tạo ra cho việc gánh chịu rủi ro đó.

Cấu trúc cơ bản của Maple có thể được tóm tắt bằng biểu đồ sau.

Người dùng hiện tại của Maple Finance

Hiện tại, những người đi vay của Maple chủ yếu là các nhà tạo lập thị trường crypto và các công ty thương mại. Maple đang tìm cách mở rộng khả năng cung cấp sản phẩm của mình cho các doanh nghiệp định hướng crypto khác với chi phí vốn cao (mang lại lợi tức hấp dẫn cho người cho vay) nhưng có bảng cân đối kế toán tốt. Hai hạng mục tiềm năng là các crypto miner và protocol/dApp.

Có hơn 100 giao thức với giá trị vốn hóa thị trường lớn hơn 1 tỷ USD. Phần lớn các dự án này được cấp vốn bởi token và/hoặc vốn chủ sở hữu và có rất ít nợ. Đây là một cơ hội lớn mà Maple có thể khai thác bằng cách cung cấp một thị trường nợ sôi động mà hàng trăm công ty và giao thức crypto có thể sử dụng.

Các nhà cho vay trên Maple đang tìm kiếm lợi tức cao nhưng bền vững. Hãy cùng tìm hiểu những ưu và nhược điểm của việc cung cấp tài sản cho các pool của Maple so với một giao thức như Aave.

Những người đi vay trên Maple thương lượng các kỳ hạn cố định (hiện tại là 30-180 ngày) và lãi suất với các đại diện của pool. Lãi suất hiển thị ở hình trên là mức trung bình trong mỗi pool theo thời gian. Hiện tại, các pool USDC của Maple đang đắt hơn đối với người đi vay, với hơn 9% so với Aave là 3%. Tuy nhiên, Maple có một số lợi ích khác.

Trong Maple, hầu hết các khoản vay không yêu cầu giảm vốn, giúp các khoản vay trở nên hiệu quả cho các doanh nghiệp. So sánh với Aave nơi người vay phải cung cấp tài sản thế chấp có giá trị từ 120-200% giá trị khoản vay. Đây là điều không tốt đối với các doanh nghiệp đang cần vốn để phát triển.

Một yếu tố quan trọng khác là sự ổn định lãi suất của Maple. Vì lãi suất được cố định khi bắt đầu khoản vay, người đi vay có thể lập kế hoạch phù hợp với chi phí có thể dự đoán được. Nhìn vào biểu đồ trên, chúng ta thấy lãi suất vay của Aave tăng đột biến trong tháng 8 và tháng 11. Nếu chi phí vốn tăng gấp đôi trong một đêm có thể gây ra những vấn đề không nhỏ cho người đi vay.

Mặc dù Aave dường như có rất nhiều nhược điểm cho phía người đi vay, nhưng chúng ta phải tính đến bản chất phi tập trung và không cần tin cậy của Aave so với Maple. Điều này đóng vai trò lớn hơn nhiều khi xem xét đến rủi ro và phần thưởng đi kèm với việc trở thành người cho vay.

Người cho vay hiện có thể kiếm được lợi nhuận cao hơn gần 3.5 lần trên Maple với lãi suất khoảng 7% so với 2% của Aave. Với stablecoin và các lợi tức delta-neutral (chiến lược Delta Neutral có nghĩa là giữ cho vị thế của danh mục có tổng Delta bằng 0) khác giảm kể từ giữa năm 2021, việc có thể tìm thấy các nguồn lợi tức cao hơn – và quan trọng là bền vững đã giúp Maple ngày càng trở nên hấp dẫn đối với các nhà cho vay.

Lãi suất trên không cần khuyến khích nhưng lưu ý rằng Maple đang chi trả một số chương trình khuyến khích khai thác thanh khoản cho người cho vay với mức APY bổ sung từ 6-10%. Việc này đang được sử dụng nhằm thu hút tài sản gửi ban đầu đồng thời giúp Maple có thể cạnh tranh với các nền tảng khuyến khích khác.

Theo thời gian, Maple có kế hoạch giảm bớt những khuyến khích này và cho phép lãi suất tự nhiên, bền vững của mình tự thể hiện giá trị của giao thức.

Vậy với các khoản lãi suất cao hơn hiện có trên Maple so với một nền tảng như Aave, người dùng phải đánh đổi những gì với tư cách là người cho vay?

Như chúng ta đã đề cập, các khoản vay của Maple được thế chấp dưới chuẩn. Về cơ bản, điều này có nghĩa là người cho vay phải tin tưởng rằng những người đi vay đã được các đại diện pool phê duyệt sẽ không bị vỡ nợ.

Mỗi pool có những rủi ro khác nhau. Các đại diện pool vạch ra chiến lược đầu tư và thực hiện kiểm tra tín dụng để tính toán và phê duyệt lãi suất cho từng người vay. Theo thời gian khi Maple phát triển, các pool có thể trở nên phù hợp hơn với các chiến lược đầu tư và mức độ rủi ro tín dụng khác nhau. Điều này cho phép tất cả các đối tượng cho vay và đi vay kết hợp với nhau tạo ra các thị trường có lãi suất thay đổi phụ thuộc vào rủi ro biết trước.

Ngoài trách nhiệm kiểm tra của đại diện pool, có một layer bảo vệ khác dành cho những người cho vay được gọi là pool cover (hay bảo hiểm cho pool). Đây là khoản vốn lỗ đầu tiên được đưa ra bởi cả đại diện pool và bên bảo hiểm (cover staker) để bảo vệ người cho vay và nhận lợi tức cao (10% lãi suất cho vay).

Ví dụ, Orthogonal Trading USDC pool có dư nợ cho vay trị giá khoảng 298 triệu USD với số tiền bảo hiểm là 16.1 triệu USD, chiếm tỷ lệ 5.42%. Các staker đang kiếm được 16.3% APY không khuyến khích nhưng chỉ có thể cung cấp bảo hiểm dưới dạng các vị thế LP 50:50 MPL-USDC. Điều này hạn chế nghiêm trọng tính linh hoạt cho các nhà cung cấp bảo hiểm.

Tuy nhiên, Maple có kế hoạch thêm các tùy chọn single cover staking bằng MPL, USDC, WBTC và ETH trong tương lai. Chúng ta kỳ vọng tính tùy chọn tăng lên trong tài sản thế chấp bảo hiểm để tăng tỷ lệ bảo hiểm trên tất cả các pool.

Một yếu tố khác cần xem xét với tư cách là người cho vay trên Maple là việc lock thanh khoản trong tối thiểu 90 ngày với thời gian cooldown bổ sung 10 ngày. Tất nhiên, điều này cũng là một sự đánh đổi và có thể cản trở những người cần xoay vòng vốn nhanh. Nhưng nhờ đó Maple có tỷ lệ sử dụng cực kỳ cao vì giao thức có thể chắc chắn rằng vốn sẽ không bị rút đi mà không có thông báo trước.

Maple có kế hoạch rút ngắn thời gian rút tài sản (dưới 2 tuần) với việc ra mắt pool V2.

Mặt khác, tính chất không cần tin cậy và cung cấp cho người cho vay mức độ chắc chắn cực cao của Aave đảm bảo rằng khoản vay sẽ được hoàn trả đầy đủ do tính chất thế chấp vượt mức của giao thức. Người cho vay trên Aave cũng có thể gửi và rút thanh khoản bất cứ lúc nào. Tóm lại, Maple đang giải quyết một thị trường hoàn toàn khác với Aave – những doanh nghiệp cần vốn để phát triển và mở rộng.

Trong khi chúng ta đang nói về các đối thủ cạnh tranh, một giao thức khác đang tìm cách giải quyết thị trường cho vay dưới chuẩn là TrueFi.

So sánh Maple Finance và TrueFi

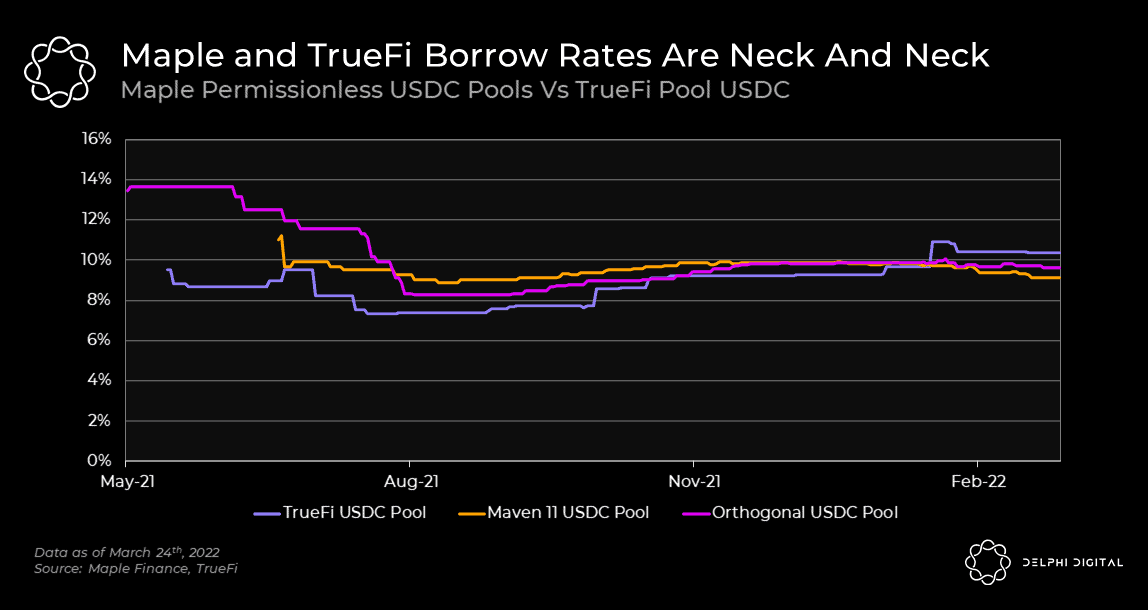

TrueFi và Maple đều là các nền tảng cho vay dưới chuẩn. Mặc dù tỷ lệ đi vay tương tự nhau giữa các nền tảng, nhưng cơ chế cho vay và quy trình bảo hiểm của hai dự án khá khác nhau.

TrueFi thực hiện KYC và kiểm tra tín dụng đối với các tổ chức áp dụng, với tiêu chí người vay phải có tài sản ít nhất 10 triệu USD. Từ đây, những người đi vay được chấp thuận có thể yêu cầu một khoản vay on-chain, được kiểm tra và bỏ phiếu bởi các TRU staker. Nếu khoản vay được chấp thuận, người đi vay có thể rút tài sản từ các pool cho vay chung của TrueFi. Có bốn pool chính được phân loại theo tài sản: BUSD, USDC, USDT và TUSD.

Ngược lại, Maple sử dụng các pool cho vay riêng biệt được điều hành bởi các đại diện pool cho phép thực hiện hai điều.

Đầu tiên là tăng khả năng mở rộng. Mỗi đại diện pool chịu trách nhiệm lập danh sách whitelist những người đi vay của chính mình, đàm phán các khoản vay và thu hút vốn của người cho vay. Điều này cho phép hàng chục đến hàng trăm người vay được whitelist tương đối nhanh chóng trên nhiều pool so với việc thông qua một thực thể và các phiếu bầu sau đó của cộng đồng.

Thứ hai là tăng tính linh hoạt. Trong TrueFi, tất cả các khoản vay USDC xảy ra trong một pool cho vay, phân tán rủi ro giữa tất cả các bên cho vay trong pool. Trong mô hình của Maple, có thể có nhiều pool khác nhau cho cùng một tài sản nhưng với mức độ chấp nhận rủi ro và lợi nhuận kỳ vọng khác nhau.

Ví dụ: có một pool USDC chỉ cho những người vay chất lượng cao vay có thể sẽ an toàn hơn, nhưng sẽ mang lại cho người cho vay lợi suất thấp hơn so với một pool cho vay USDC cho những người đi vay rủi ro hơn. Những lựa chọn thiết kế này cho phép người cho vay lựa chọn nhiều hơn về nơi họ cung cấp vốn, với sự tin tưởng rằng rủi ro được tách biệt đối với từng pool riêng lẻ.

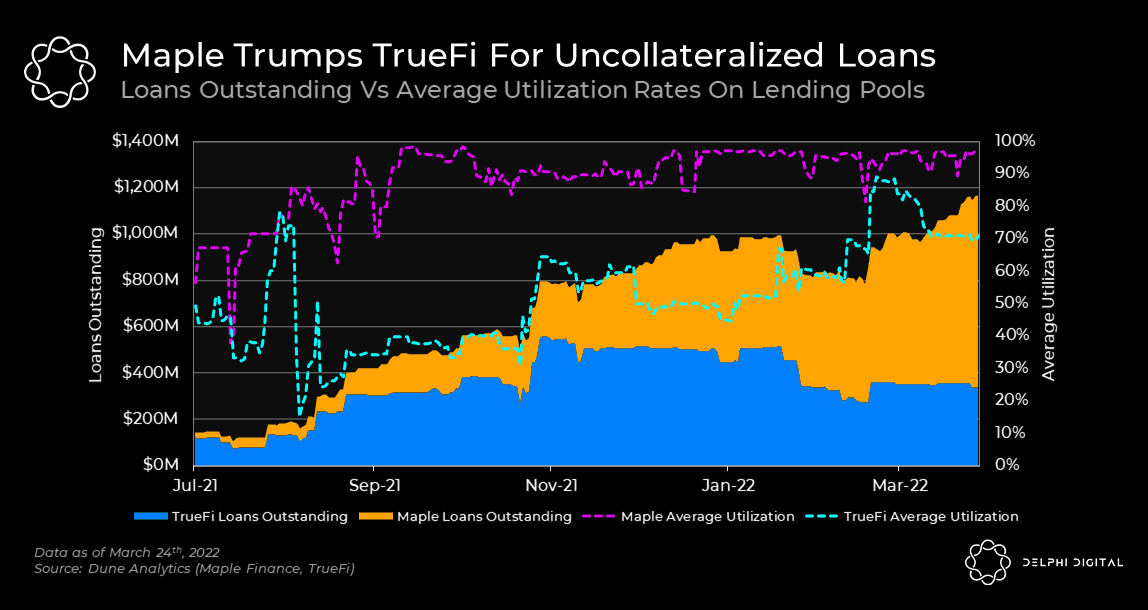

Dư nợ cho vay của Maple đã tăng hơn 70% vào năm 2022 với tỷ lệ sử dụng trên 90%. Tỷ lệ sử dụng cao này so với TrueFi có thể là do giới hạn mà Maple có trong các pool cho vay của mình cùng với thời gian lock 90 ngày. Bằng cách làm này, Maple có thể giảm lượng vốn nhàn rỗi kiếm lợi nhuận trong khi cung cấp giá trị giới hạn cho giao thức.

Một vấn đề tiềm ẩn đối với cả Maple và TrueFi là lợi tức cho vay hiện đang lớn hơn chi phí đi vay, điều này tiềm ẩn khả năng bị khai thác cho mục đích xấu. Đây là kết quả của lợi tức cho vay tích lũy bao gồm organic yield (lợi tức sinh ra từ các hoạt động tạo ra doanh thu của nền tảng chứ không phải từ việc lạm phát native) và khuyến khích bằng token gốc.

Người dùng có thể vay một cách hiệu quả từ giao thức và sau đó cho chính giao thức vay, từ đó bỏ khoản chênh lệch từ token khuyến khích. Maple đang trong quá trình giảm thiểu điều này bằng cách giảm bớt hoặc loại bỏ thưởng token cho người cho vay. Để tìm hiểu thêm về mô hình cho vay của TrueFi, có thể đọc báo cáo trước đó tại đây. TrueFi gần đây cũng đã ra mắt thị trường cho vay, rất giống với thiết kế hiện tại của Maple Finance.

Giá trị tích lũy nội tại của Maple

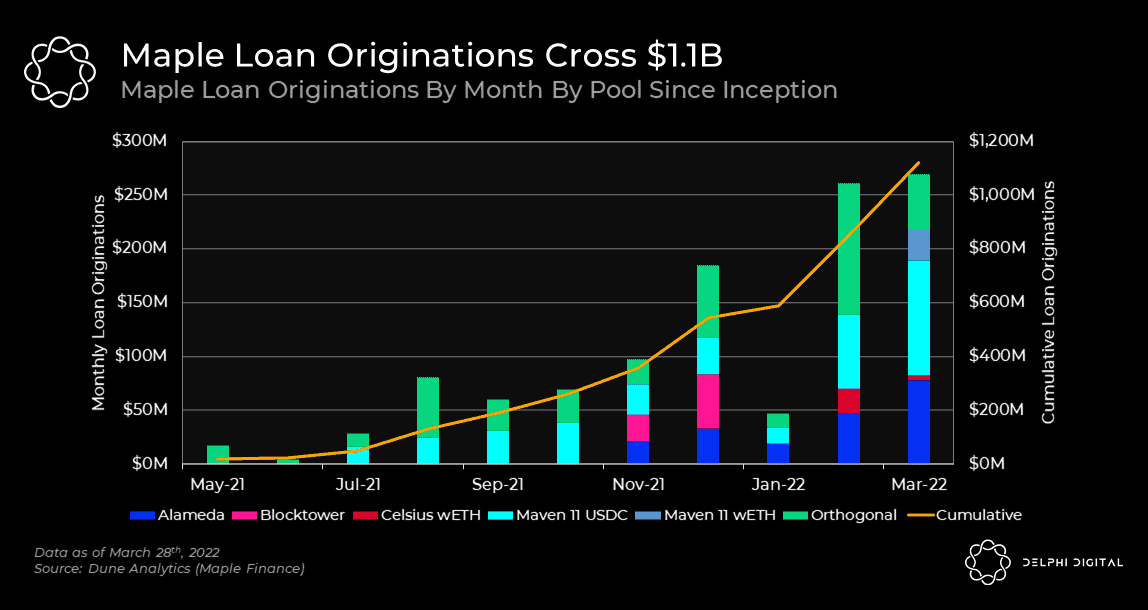

Maple đã thực hiện cấp vốn hơn 1.1 tỷ USD cho các khoản vay kể từ khi giao thức bắt đầu và đã thực hiện được khoảng 580 triệu USD trong 3 tháng đầu năm 2022. Giả sử nguồn gốc cho vay tăng trưởng ổn định, điều này giúp Maple đi đúng hướng để kiếm 2.3 tỷ USD cho các khoản vay cho năm 2022. Tuy nhiên, mục tiêu của team Maple lớn hơn thế, khi đặt ra mục tiêu là 2 tỷ USD vào tháng 6 năm 2022 và 5 tỷ USD vào cuối năm nay.

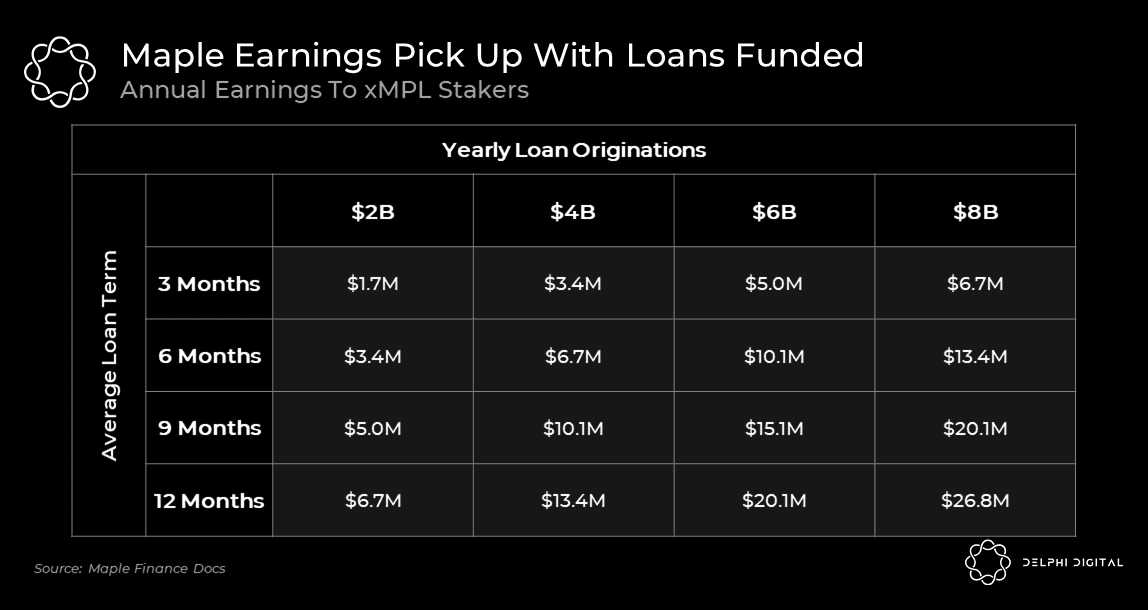

Phí ban đầu là 1% (hàng năm) cho tất cả các khoản vay trên nền tảng; 67% phí này được chuyển vào ngân quỹ Maple và 33% dùng để trả cho bên đại diện pool. Từ ngân quỹ, 50% số này được sử dụng để thanh toán cho các hoạt động và 50% được sử dụng để mua lại MPL và trả lại cho xMPL staker.

Dưới đây là snapshot về doanh thu hàng năm xMPL có thể trông như thế nào tùy thuộc vào nguồn gốc khoản vay và thời hạn trung bình.

Nếu team Maple đạt được mục tiêu 5 tỷ USD ban đầu cho năm 2022, điều đó sẽ kiếm được những người sở hữu xMPL khoảng 8.4 triệu USD với giả định thời gian cho vay trung bình là 6 tháng.

Điều đó tạo nên P/E lưu hành của MPL ở mức xấp xỉ 25X, mức này khá tốt khi xem xét tốc độ tăng trưởng và tiềm năng mở rộng quy mô của giao thức với mô hình đại diện. Điều quan trọng cần lưu ý là sự ra mắt của xMPL sẽ không xuất hiện trực tuyến cho đến cuối năm nay.

Một sự phát triển rất thú vị khác sẽ là sự ra mắt của Maple trên Solana và một token thứ cấp được gọi là SYRUP. Maple đã công bố mua lại Avari vào đầu năm nay để mở rộng sang hệ sinh thái Solana. Điều này đánh dấu Maple là một trong những giao thức đầu tiên mang lại cho Solana khả năng cho vay dưới chuẩn.

Ngân quỹ Maple sẽ nắm giữ 40% tất cả SYRUP và phí thu được sẽ nhỏ giọt dưới dạng xMPL. SYRUP còn lại sẽ được chia cho ngân quỹ Maple Solana, team phát triển, cố vấn và các thương vụ mua lại tiềm năng. Bạn đọc có thể tìm hiểu thêm về Maple trên Solana tại đây.

Maple hy vọng sẽ tìm thấy sự gắn bó tương tự trong mô hình kinh doanh của mình với SYRUP và Solana.

Kết luận

Thị trường vay dưới chuẩn có tiềm năng rất rộng lớn. Team Maple đã thông báo ý định của mình để đưa thêm nhiều đại diện pool và người vay vào nền tảng. Bắt đầu với các doanh nghiệp lấy crypto làm trung tâm như miner và giao thức mở ra cánh cửa chứa hàng tỷ khoản vay tiềm năng.

Cho đến nay, hầu như tất cả các khoản cấp vốn crypto đều được thực hiện thông qua vốn chủ sở hữu hoặc token do đó rất ít khi sử dụng các công cụ nợ. Maple cung cấp dịch vụ cho các dự án và công ty này để tiếp cận thị trường vốn nợ theo cách mà trước đây chưa có.

Với việc sớm ra mắt V2 Pools cho thấy Maple đang trên con đường hướng tới cổ phiếu hóa LP cho vay thanh khoản có thể được giao dịch trên thị trường thứ cấp. Trong tương lai, ta có thể kỳ vọng Maple có nhiều pool cho vay đa dạng dành cho nhiều đối tượng vay và hồ sơ rủi ro tín dụng cụ thể.

Từ đây, ta có thể giao dịch token LP cho vay trên thị trường thứ cấp ở tất cả các pool này – tương tự như trái phiếu công ty. Điều này bắt đầu trông và cảm thấy rất giống với các thị trường vay vốn truyền thống và đặt ra cơ hội lớn tiềm năng cho Maple nếu họ có thể hoàn thành tầm nhìn cuối cùng của mình.

Bài viết được Huyền Trang biên tập từ “The Race to Build a “Sticky” DeFi Debt Market” của Duncan Reucassel; với mục đích cung cấp thông tin và phi lợi nhuận. Chúng tôi không khuyến nghị đầu tư và không chịu trách nhiệm cho các quyết định đầu tư liên quan đến nội dung bài dịch.

—————————————————

👉 Theo dõi FXCE Ventures

Group Chat | Research Hub | FXCE Spotlight | Tổng hợp airdrop | FXCE Pool Coin